(前半はこちら)

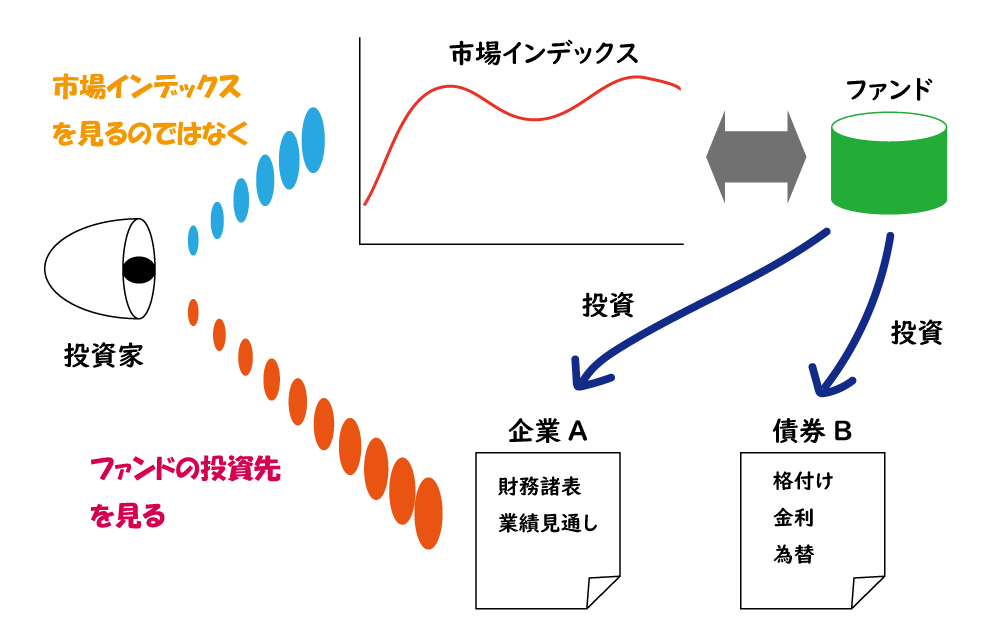

こういった負のスパイラルに陥らないためにはどうすればよいのか。筆者は、ファンドへの投資ではなく、株式への投資を意識づけるのがよいと考えている。なぜなら、株式のリターンが、預金の金利より高いことに納得できなければ、株式に投資しようと思わないからである。株式への投資を拒否して、株式型のファンドに投資することは自己矛盾がある。株式そのものに投資しなくても、ファンドが投資している株式を意識しながら投資することで、株式への投資を意識づけることになるだろう。

株式とは、株主の持ち分を平等に単位化したものである。株主の持ち分は、会社の資産から、会社のほかの債権者の持ち分を差し引いた純資産によって決まる。会社の発行する債券を保有している投資家は、会社から見ると債権者ということになる。債券は、多くの場合、金利が固定されているので、その価値(時価)が大きく変動することはない。ただし、約定された金利以上の報酬もない。株主の持ち分は、債券の保有者に比べて、変動幅が大きい。その持ち分はゼロになるかもしれない。しかし、大きな利益を生み出したとき、株主への還元(配当や自社株買いなど)は大きなものになる。株式のリターンが、債券のリターンより高い理由はここにある。

株主の持ち分を上昇させる要因はいくつか考えられる。最も大きな要因は、企業の業績である。利益は、現金の増加という経路を通って、資産を増加させる。資産の増加は、株主の持ち分の向上を意味する。だから、株式市場のニュースの中心は、企業の業績になる。

金利の動向も要因の一つである。IT関連企業であれば、将来の予想収益の割引率が大きくなると。資産の増加が予想以下になると考えられる。よって株主の持ち分にマイナスの影響を与えると考えることができる。一方、銀行であれば、貸出金利を引き上げることができるので、金利上昇は、資産を増やす方向に機能する。したがって、株主の持ち分にはプラスの影響を与える。

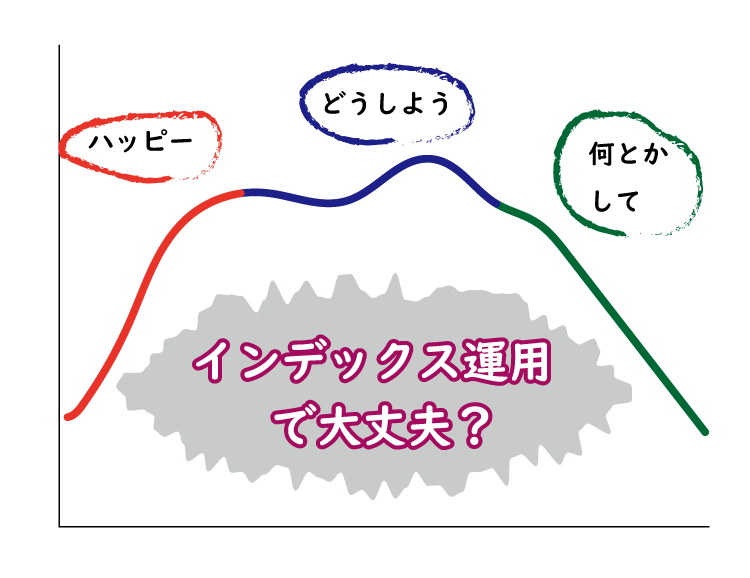

長期的に考えれば、株式市場に投資しておけば、そして、分散して投資できれば、“放っておいても”資産は増える。ただし、問題は投資家自身が、“放っておける”かどうかである。『インデックス投資のように市場全体に投資していれば、ファンドに投資していれば大丈夫』と考えるのは少し甘い見込みである。市場や企業を見ることなく投資することは控えたい。

この記事は、週刊インシュアランスに掲載されたものを、出版社の許可を得て転載したものです。保険関係者に好評の生命保険統計号もこちらからご購入いただけます。