2020年のふり返り

2020年はコロナウィルスの問題で、東京オリンピックは延期され、世界各国でロックダウンが相次ぎ、IMFの統計によれば、世界全体のGDP成長率はマイナス4.4%になった。日本でも、経済活動の維持と医療崩壊の防止をテーマに、メディアでは、連日、議論が交わされている。

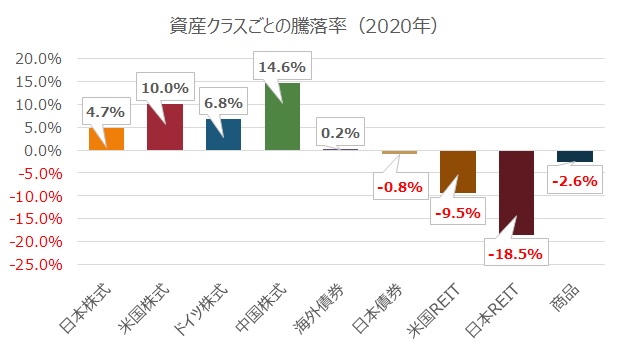

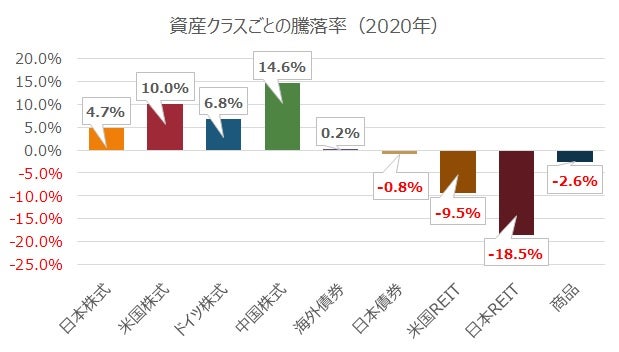

一方で、株式市場に目を転じてみると、少し違った光景が目に入ってくる。2020年の世界全体の株式市場は、円ベースで約8%の上昇になった。米国株式は約10%、中国株式は約15%の値上がりになっている。『景気が減速しているのに、株価だけ上昇するのはおかしいのではないか』という意見もある。

図表1 資産クラスごとの騰落率

PER(株価収益率)で測る

少し、データに基づいた話をしよう。PER(株価収益率)という言葉を聞いたことがある人は多いであろう。PERの意味は、「投資家からの評価である株価が、その企業の1株当たり利益の何倍になっているかを示す指標」である。株価と利益を比較するのはなぜ?と思うかもしれないが、株式の性質を考えると理解できるだろう。つまり、株主は企業の最終利益を受け取る権利がある。そして、その権利は、配当というしくみによって実現される。配当の原資はどこかといえば、利益である。利益もないのに配当を出しているとその企業は倒産する。だから、投資家はその企業の収益は配当を支払うための力とみなすわけである。配当を支払うための力と現在の市場評価(株価)を比較したものがPERと考えればよい。

PER(株価収益率)

株価収益率は、アメリカでは、「PE Ratio」と表記されています。YahooやBloombergなどでPERを探しても載っていないと思うときは、PE Ratioを探してみてください。

では、現在、PERはどのくらいかというと、アメリカの代表的な株価指数であるSP500の予想PERは2020年12月末時点で27.53倍、日本の代表的な株価指数である日経平均株価の予想PERは、2021年1月22日現在、26.09倍。ちなみに、PERには前期ベースの数値もあり、こちらは、SP500が34.24倍、日経平均株価は20.93倍である。前期ベースが前期の利益をベースに計算したものであり、予想PERは企業の業績予想を基に計算したものである。資産運用でPERというと、一般的には、予想PERを指す。

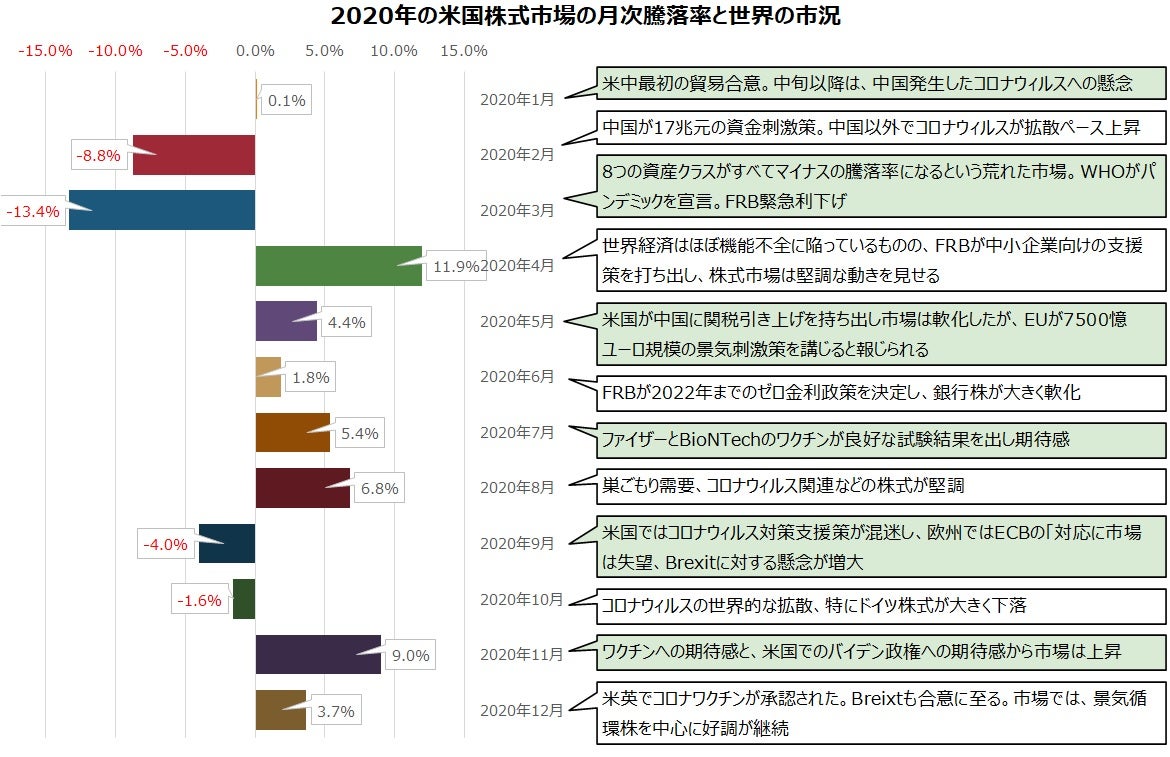

図表2 2020年の月次騰落率

さて、PERの平均はだいたい20倍程度である。利益のすべてを配当に回したとして、20年あれば、配当で投資金額を回収できる。PER20倍の水準とはそのように解釈することができる。それでは高いPERはなぜ生じてしまうのだろう。それは、企業収益が急激に上昇するようなことが見込まれるときである。それ以外の状態でPERが30倍を超えていると少し要注意である。ちなみに、SP500の過去を振り返って、前期ベースのPERが30倍を超えた時は、リーマンショックのときとITバブルの時である。ちなみに、いずれも、そのあとに株価が値下がりしている。いわゆる「調整が入る」という状態である。株価が50%以下に下がることにはならなかったが、それに近い状態まで調整が入っている。

(後半はこちら)

※ この記事は2021年1月に執筆されたものです

この記事は、週刊インシュアランスに掲載されたものを、出版社の許可を得て転載したものです。保険関係者に好評の生命保険統計号もこちらからご購入いただけます。