名古屋での講習会が終了しました。久しぶりに3時間のロングランの説明は、少々、疲れました。本日(2020年9月18日)は大阪での講習会です。レジュメを少し付け加えました。

ちょっとした?マイナス…

前回のレジュメは、ちょっとした?マイナスが発生しますね。というところで終わっていました。

それでも、現物資産(不動産)の価値はプラスなので、貸借対照表として考えるのであれば純資産はプラス。金融資産がマイナスなのでお金は足りていないのですが…

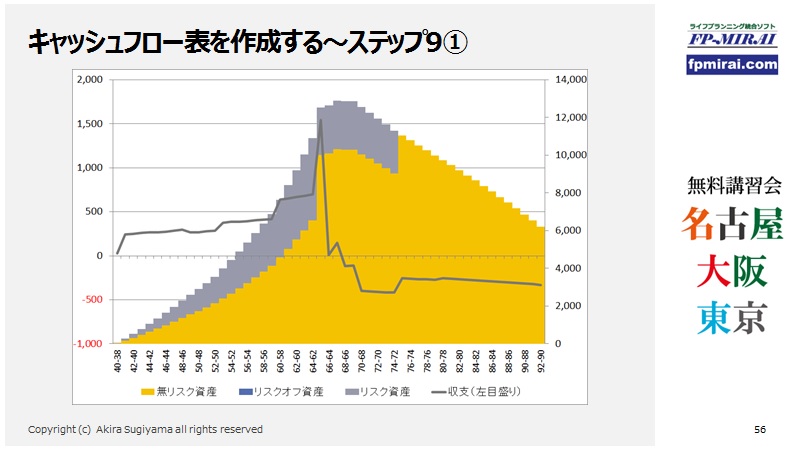

キャッシュフロー表の期間を延ばしてみると…

配偶者が90歳までキャッシュフロー表の期間を延ばしてみると、金融資産の赤字は1億円以上ということになることが分かります。ちょっとした赤字じゃないですよね。

配偶者が働く

いろいろな機会に紹介していますが、キャッシュフロー表の改善に一番効果があるのは配偶者が働くことです。逆に言うと、最初から、共働きを考えておくのが良いということになりますね。配偶者が働いた結果、4000万円近くの金融資産が残る計算になりました。

資産運用を行うとさらに改善する

資産運用は、資産残高のプラスがかなり確保できたこの段階で考えるとよいでしょう。今後、20年間は資産の3割を、その後の10年間は2割を資産運用に充てると、最終的な資産は約2000万円増加することになります。