ファンドの特徴

このファンドは、りそなアセットマネジメント株式会社が運用するバランス型ファンドで、ファミリーファンド方式が採用されているファンドです。このファンドが投資するファンドは、りそなアセットマネジメント株式会社自身が運用する9つのマザーファンドです。

実際の運用が行われるマザーファンドはいずれもパッシブ運用型のファンドです。このファンドを含めてラップ型ファンドには、安定型、安定成長型、成長型の3つのタイプがあり、それぞれ、目標となるリターン(短期金利+6%)とリスクの水準(15.3%)が決められています。ポートフォリオの資産配分や基本配分比率もこのリターンを達成する水準に調整するとなっていますので、その意味でアクティブ運用といえるでしょう。

NISAでは、「つみたて投資枠」「成長投資枠」のいずれも利用できるファンドです。

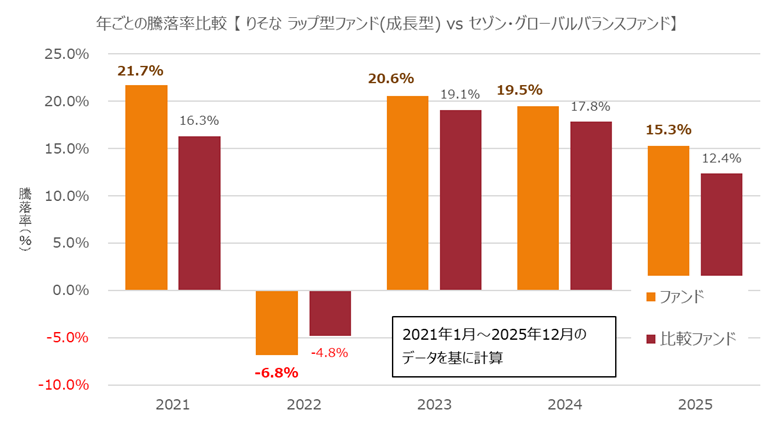

運用パフォーマンスについては、過去5年間のデータからリターンとリスクを推定すると、それぞれ、14.03% %、10.33 %(いずれも年換算)となっています。東証株価指数(TOPIX)と比較すると、リスクは同程度で、リターンは上回っています。TOPIXとの相関係数は0.75程度になっていますので、相関はそれほど高くないといえるでしょう。セゾン投信株式会社が運用する「セゾン・グローバルバランスファンド」と、シャープレシオ、ソルティノレシオを比較すると、いずれも、このファンドが上回っています。

※ 2025年12月時点で入手可能な情報に基づいて記入しています

ポートフォリオ

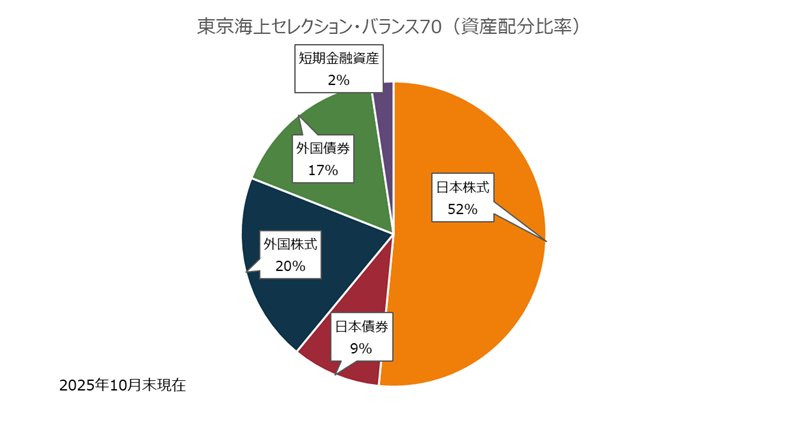

国内債券 6.6%、先進国債券(ヘッジあり) 0.9%、先進国債券(ヘッジなし) 1.9%、国内株式 12.3%、先進国株式 54.0%、新興国株式 7.2%、新興国債券 1.9%、国内リート 3.8%、先進国リート 10.8%、現金等 0.4%(2025年12月末)

運用体制

アクティブ/パッシブ

アクティブ運用/パッシブ運用

販売会社

七十七銀行、Paypay証券、りそな銀行など

資産残高の推移

ファンドは2016年2月に設定。ファンド設定来、2025年12月まで資産運用残高はほぼ右肩上がりで増加しています。2025年12月末時点で、921憶円の純資産残高になっています

購入時手数料等

七十七銀行(1.1%窓口)、Paypay証券(なし)、りそな銀行(1.1%窓口1億円以下)など

信託財産留保額

信託報酬

年1.21%(税込み)

収益分配金

ファンド創設以来収益分配金が支払われた実績はありません

運用会社のファンドのページはこちら

このファンドに対するコメント

アセットアロケーションでアクティブ運用(短期金利+6%)を目指すバランス型ファンドです。3つのベビーファンドの中では最もリスクが高いこと、分配金が支払われた実績がないこと、株式への投資割合がが高く維持されていることなどを考えると、中長期的に少しリスクの取れる投資家がターゲットになるファンドだと思います。信託報酬は安くありませんが、信託報酬控除後での運用実績は悪くありませんので、今のところは信託報酬を支払っても運用を任せてよい水準だと思います。

気を付けたいポイントは、購入時手数料です。金融庁のガイドラインでは、NISA(つみたて投資枠)の購入時手数料はない(0%)ことが求められていますが、このファンドは一部の販売会社では、手数料が取られることがあるようです。もし、NISAで購入すればノーロード(手数料は「なし」)になるのであれば、NISAを使ったほうが賢明ですし、手数料を全くとらない販売会社から購入することも検討したほうがよいと思います。

グローバル・アロケーション・オープンBコース(年4回決算・為替ヘッジなし)