(前半部分はこちら)

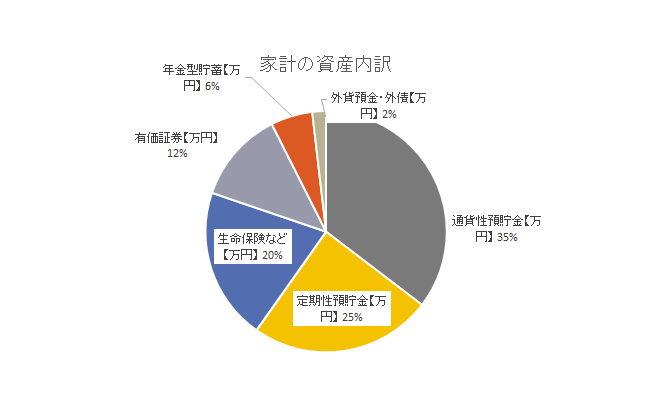

現在の、日本の現状を考えると、家計レベルでやりくりできなくなっている世帯にこそ、そこから脱出できる道を示すことが必要なのだと思う。国や地方公共団体の給付金は、逆効果であろう。生活困窮者自立支援法の「家計改善支援」などがイメージとしては近い。ただし、同法は第2のセーフティネットを形成するための法律で、抵抗感もあるだろうから、同じような内容のサービスを提供するのがよいだろう。多くの世帯で陥っているのは、何にいくら使って、今月はどの程度余裕がある、または、不足するという見積もりの欠如である。

『これだけ余るので投資しましょう』とか、『この保険に加入しましょう』といった解決策ではない。自分たちで1か月の収支が計算できるように、そして、その先には収支が見積れるように、その方法を伝えていくことが必要である。それでは、誰がそのサービスを提供するのかという問題になるが、その前に、誰もが使える社会インフラが整備される必要がある。収入と費用を入力したら、あるいは、どこかから数値をダウンロードしたら、誰もが見てわかるようなものに加工してくれるアプリのようなものである。

もし、国がこのアプリを開発し、セキュリティに責任を持ち、その普及に努めてくれるのであれば、保険会社はそのアプリの結果を利用すればよい。企業が担当すると、このゲートウェイの機能を持つアプリを自社で開発しようとし、その結果、相互に互換性のないものが出来上がってしまう。だから、コアとなる部分は国が開発・運営し、無償で国民に提供すればよい。

家計部門が復活しなければ、日本の経済は復活しない。そして、家計部門は、投資ができないので困っているのではなく、負債の管理がうまくできないので困っている。やりくりすることができなくなっているのである。企業に対する減税と同じような水準で、家計のやりくり支援ができれば、給付金を連発するより効果的な経済対策になる。

この記事は、週刊インシュアランスに掲載されたものを、出版社の許可を得て転載したものです。保険関係者に好評の生命保険統計号もこちらからご購入いただけます。