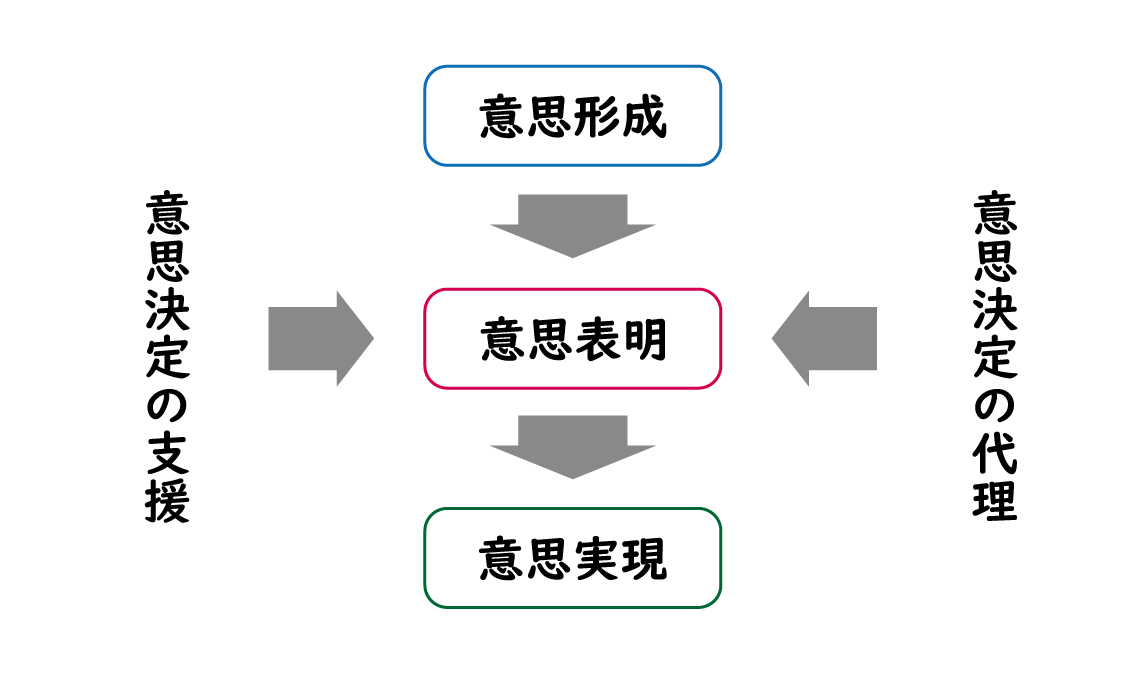

人生100年時代、健康余命などのことばが流行している理由は、思っている以上に長いと思われるシニアの期間に、私たちが不安を感じているからである。生命保険は、長いシニアの期間に直接かかわりを持っている金融商品である。“生涯保障します”と謳える金融商品は、生命保険が唯一無二の存在である。そして、“生涯保障”のために生命保険では、他の金融商品に先駆けて考えなければならない問題もある。意思決定支援もその一つであろう。

1990年代に、リビングニーズ特約という商品が外国からもたらされた。『余命6か月以内と診断されたら、保険金を先にお支払いします』という特約は、保険料が不要なこともあり、発売当初は、生命保険募集人の“キラーコンテンツ”になった。意思決定支援という観点から考えると、リビングニーズ特約は、『意思決定の代理』に該当する。「ご本人(被保険者)は、自分で意思決定ができないと推定されるので、代わりに身内が意思決定を行います」というのがリビングニーズ特約である。

さて、ここ30年ほどで、平均寿命は男女ともに6年ほど伸びている。シニアの期間が昔より長くなったわけである。生涯保障している保険契約に対しても消費者の要望は大きくなっている。生命保険業界も、生命保険協会が「高齢者向けの生命保険サービスに関するガイドライン」を公表するなどして、シニア世代の意思決定について対応をしていることは事実であるが、まだ、十分ではないと感じる。

それは、シニアの意思決定を誰が、どのように代理するかのみが検討され、意思決定そのものを支援するという観点が足りないように思えるからである。

(続く)

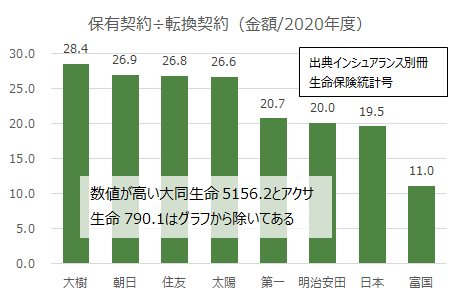

この記事は、週刊インシュアランスに掲載されたものを、出版社の許可を得て転載したものです。保険関係者に好評の生命保険統計号もこちらからご購入いただけます。