(前半はこちら)

例えば、『長年加入していた終身保険を解約するかどうか判断する』ことを考えてみよう。自分で判断できないのであれば、誰かに相談して、どのようにするか決めるしかない。

「終身保険の解約返戻金が900万円で、保険金額は1,000万円」といったような情報を取り寄せて、解約と契約継続の差異を説明する。「保険料の支払方法が終身払であるなら、保険料払込期間を変更して同時に減額する」といった選択肢を見つけ出す。こういった対応は保険の知識の備わったFPが担当するのがよいであろう。

一方、認知レベルの低下した人に対しては、簡単な図を用い、あるいは、意思決定を補助する道具などを使って説明を行うことが必要になる。福祉施設の職員が得意とする分野である。

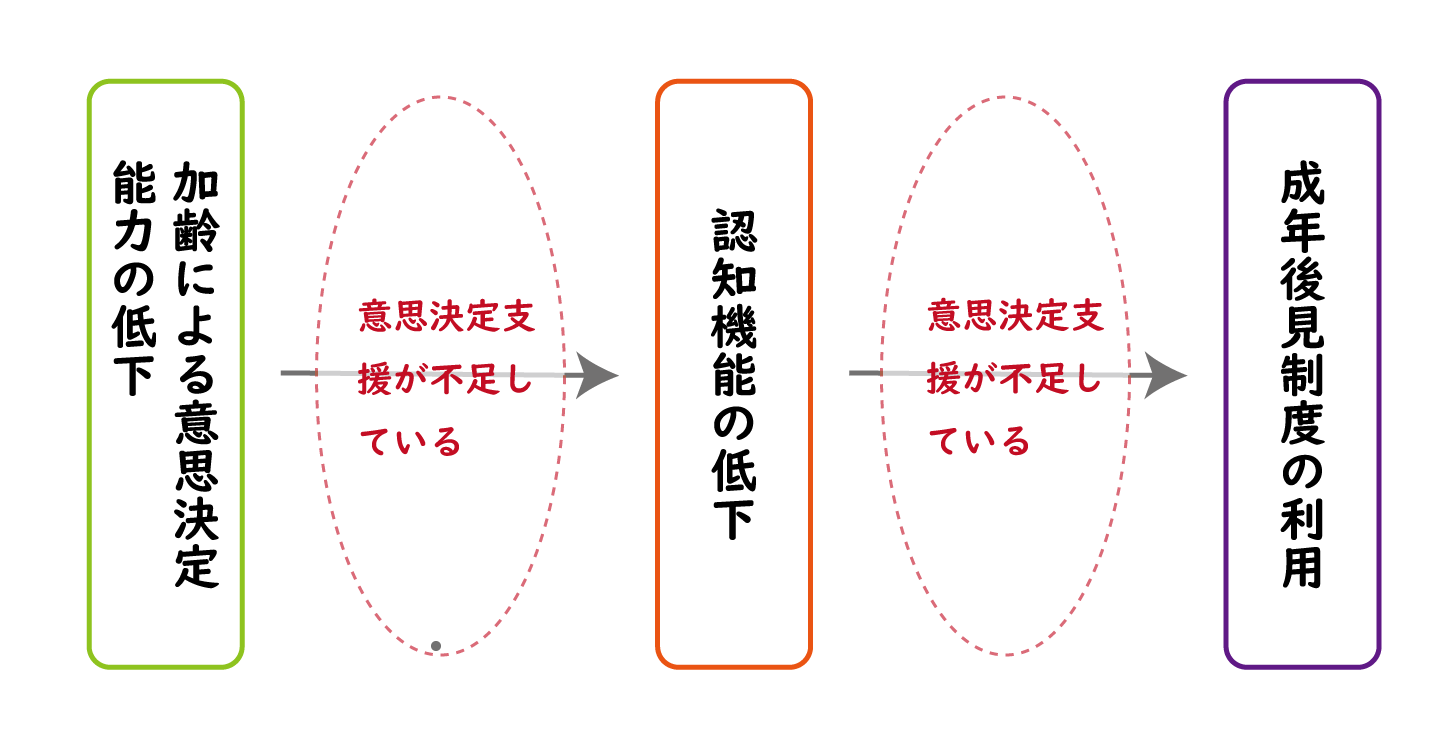

成年後見制度を利用する予備軍と考えるとわかりやすいと思うが、この人たちに対して金融商品に関する意思決定の支援をする人や組織は希薄である。

シニア世代のために必要なことは、意思決定の代理ではなく、意思決定の支援である。生命保険は、その入り口(新契約)については保険会社だけで対応できるが、その出口(保全)については生命保険会社だけでは対応することが難しい。

意思決定の支援のためには、ご本人の意思の表出が必要であり、意思が表出できないときはその意思を推定する必要がある。そしてそのためには、日ごろから継続してご本人にコンタクトしておく必要がある。見知った人であれば、ご本人の意思をより正確に把握することができる。

介護・医療サービスの担当者や、行政サービスの担当者などが考えられる。成年後見制度を利用していないシニアであっても、日ごろ付き合いのある介護・医療あるいは行政の担当者から要請のあったFPなどの金融の知識を持った人が支援に加わることにより、意思決定支援がよりスムーズに行われるはずである。

その際、保険会社が、(1)ご本人以外の人からの要請に応じてデータを提供する、(2)意思決定支援にかかる費用の一部を負担することができれば、生命保険は、本当の意味で“生涯保障”を謳う金融商品といえる。

この記事は、週刊インシュアランスに掲載されたものを、出版社の許可を得て転載したものです。保険関係者に好評の生命保険統計号もこちらからご購入いただけます。