2022/10/24 月

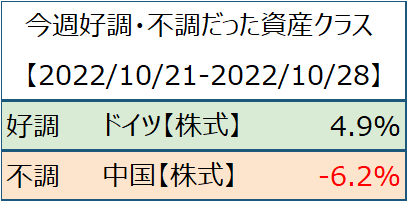

米国ではウォールストリートジャーナルがFedの金利の引き上げ姿勢が緩和されそうと報じた影響で、株式市場は上昇した。Snap Incは広告収入が減少し、四半期の成長率が過去5年で最低になったと公表し、株価は3割弱下落。同業のMeta PlatformsやPinterestも、それぞれ、1.2%、6.4%株価下落。欧州市場では中央銀行の金利引き上げへのタカ派的な姿勢とアディダスなどの業績が芳しくなかったことを受け、株式市場は低下。アディダスは需要減から通年での見通しを下方修正し株価は9.5%下落。ライバルのプーマも7.3%株価下落。化粧品のロレアルは、アナリストから売上について議論の余地があると断じられ株価は5.8%下落。英国で9月に消費者が急激に買い控えをしたことが公表されたこともあり小売り関連が3.2%値下がり

2022/10/25 火

米国市場では、SPグローバルはビジネス活動の縮小を公表しFedの利上げに対する逆風とみなされ、11のセクターのうち9のセクターが値上がり。素材と不動産のみがマイナスになった。米国に上昇している、Pinduoduo、JD.com、Baiduなどの中国株は習政権が新たな政治局常務委員会を構成したことから、株価は12%ないし25%下落した。欧州市場では、Fedの利上げのペースが鈍化するかもしれないという期待感に、英国でスナク氏が首相に選出されることになったことを受けて、株式市場は上昇。公益、メディア、旅行・レジャーなどのセクターが市場をけん引。英国市場では株式指数のFTSEが0.6%上昇し、英国債も値を上げた。EU域内のビジネス指数はここ2年で最も縮小した。中国の習指導部が経済成長を犠牲にして、政治主導の政策をとるとの見方から香港株を保有するデンマークのProsusは17.3%株価下落。アジアに地盤を持つ英国プルデンシャルも9.3%値を下げる

2022/10/26 水

米国市場では住宅価格の伸びが鈍化し、消費者信頼感が芳しくなく、Fedの利上げスタンスを弱まらせるとの見方から、イールドの上昇圧力が低下。エネルギーを除くすべてのセクターで株価は上昇。コカ・コーラは業績見通しを上方修正し株価は2.4%上昇。GMは堅調な業績を公表し見通しを維持したことから株価は3.6%上昇。Alphabetは四半期の売り上げ見通しを達成できなかったことから、市場外取引で6%株価下落。マイクロソフトは売り上げが予想を上回ったが株価は2%以上下落。欧州市場では、企業収益が好調なことから2日連続して値を上げた。金融、不動産、テクノロジーなどが市場をけん引。UBSは四半期の利益が予想を上回り株価は7.7%上昇。また、SAPやLogitechも値を上げた

2022/10/27 木

米国市場では、ダウは値を上げたが、マイクロソフトが6%、Alphabetが8%値を下げたことが影響してSP500とNASDAQは下落。コミュニケーションサービスとテクノロジー株が最も下落。住宅ローン金利がここ20年以上で最高の水準になったことから新規住宅着工数が下落。ボーイングは予想以上に損失が広がり株価は7.9%下落。欧州市場では、カナダ中銀が予想より低い利上げを行ったことから、金利引き上げの鈍化への期待感が広がり、株式市場は5週間来の高値を付けた。ドイツの株価指数DAXは1.1%上昇。米国のマイクロソフトとAlphabetが予想以下の業績を公表したことからテクノロジー株は軟化。好業績を公表したが英国のバークレイズ、スペインンサンタンデールなどの銀行が下落。ドイッチェバンクは1.2%の株価上昇。利益の見通しを引き上げたイタリアのウニクレディは4.3%上昇

2022/10/28 金

米国市場ではGDP統計が公表され、ダウは値を上げたがSP500とNASDAQは下落。前日にマイクロソフトとAlphabetが値を下げたのに同調し、Meta Platofomesも暗い見通しを公表し株価は24.6%の下落。キャタピラーは予想以上の業績を公表し株価は7.7%上昇。マクドナルドも業績好調で3.3%の値上がり。セクター別では産業株が大きく値を上げたが、Metaに引きずられてコミュニケーションサービスが最も下落。欧州市場ではECBが予想通り0.75%の利上げを行ったが、株式市場はわずかに下落した。また、ECBが銀行向けの格安ローンTLTROをカットしたが、銀行株は値上がり。そのため銀行株のウェイトが大きいイタリアやスペインでは市場は上昇。業績が悪化しているクレディスイスは資本を増強し、雇用を削減し、富裕者層やインベストメントバンキングに集中することを企画しているが、株価は18.6%下落。STMicroelectronicsは下半期の業績が鈍化すると予想し、株価は7%下落