生命保険会社を二つの側面から考えてみたい。一つは、収益を挙げるという営利企業としての側面。もう一つは、組織を維持するという側面である。

収益を挙げるためには、売り上げを上げる必要がある。製造業と異なり、形のないものを売る生命保険ビジネスは、売り上げが販売担当者の力量に依存する側面が強い。だから、販売担当者(募集人)の教育に注力する。

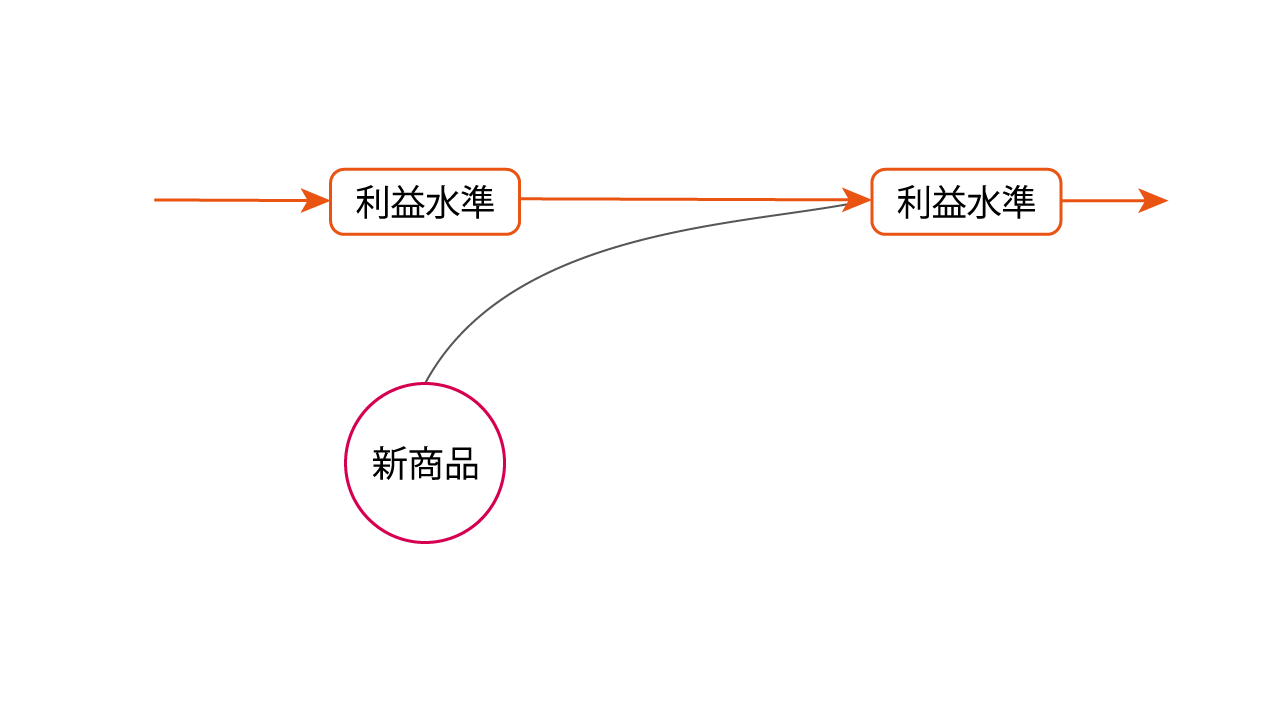

利益率の高い商品を売ることも大切なことである。かつては、単に保険料収入が高いというだけで評価されていたが、その保険の生み出す将来価値までも踏まえた収益性(エンベデットバリューのようなもの)で評価するようになった。収益性を表示して販売推進するわけではないので、コミッションを通じて、商品ごとに推進の度合いに差をつける。

新商品も収益性の観点から位置付けることができる。同じ商品を販売し続けると、商品説明のスキルが上がる、募集人ごとの説明力のムラがなくなるといった良い面があることは事実である。しかし、新たなマーケットの開発の余地がなくなる、募集人のモチベーションが下がるなどの欠点もある。だから、新商品を投入する。それゆえ、新商品は、全く新しいコンセプトというより、既存の商品の改良版のほうが好まれる。時代より半歩先を行く新商品が受け入れられやすいと思う。

(続く)

この記事は、週刊インシュアランスに掲載されたものを、出版社の許可を得て転載したものです。保険関係者に好評の生命保険統計号もこちらからご購入いただけます。