ファンドの特徴

このファンドは、ブラックロック・ジャパン株式会社が運用する、債券(国内/海外)、株式(国内/海外)、リート(国内/海外)および商品の7つの資産クラスに投資するバランス型ファンドです。愛称は、iパズル。

R&I ファンド大賞 2022において、「投資信託/バランス比率変動型(標準)」の部門で、優秀ファンド賞を受賞したファンドです。

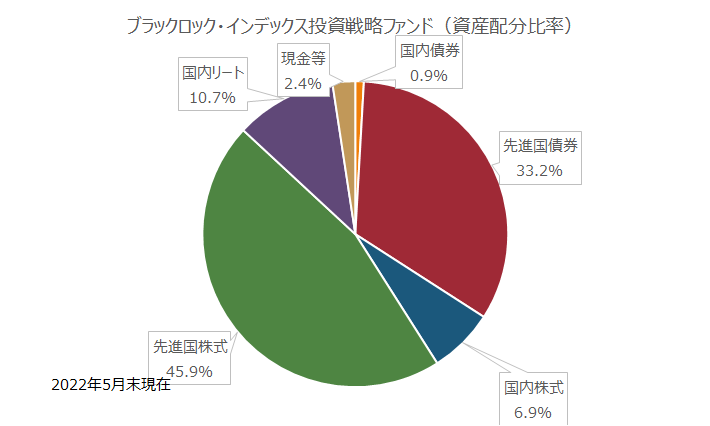

ポートフォリオの基本比率は公開されていませんが、実際のポートフォリオがどうなっているかは、月次レポートで確認できます。2025年5月末現在、先進国債券に約33%、先進国株式に約46%、国内リートに約10%投資するポートフォリオになっています。2022年5月末時点の純資産残高は、127億円になっています。

過去5年の履歴からリスクを計算すると約9%です。株式指数のリスクよりは小さいが、外国債券のリスクよりは大きいい程度の数値です。運用は、各資産クラスでは原則的にインデックス運用になっているようです。アセットクラスの組み入れ比率は、「運用者の知識や経験に基づく分析・判断(定性分析)と、市場のデータやモデルを用いた分析(定量分析)の双方を用いて、資産配分比率を決定します。 」と記されていますが、過去のアセットアロケーションは確認できません。

※ 2022年6月末時点で入手可能な情報に基づいて記入しています

ポートフォリオ

2022年5月末時点のポートフォリオは、国内債券0.9%、先進国債券33.2%、国内株式6.9%、先進国株式45.9%、国内リート10.7%、現金等2.4%です。

運用体制

アクティブ/パッシブ

パッシブ運用(アセットクラス)

販売会社

SMBC日興証券、みずほ銀行、PayPay銀行、楽天証券、SBI証券、松井証券

資産残高の推移

ファンドは2014年5月に設定。設定以後、2018年8月ごろまで右肩上がりでおおむね単調に純資産残高が増加し、その後現在に至るまで微減。2022年6月現在、約123億円の純資産残高になっています

購入時手数料等

1.10%(税込)

信託財産留保額

信託報酬

年0.913%(税込)

収益分配金

ファンド設定以来、7期経過していますが、収益分配金が支払われた実績はありません

このファンドに対するコメント

このファンドは、R&I投資格付け情報センターの「R&I ファンド大賞 2022」の「投資信託/バランス比率変動型(標準)」 部門で、優秀ファンド賞を受賞したファンドです。

パッシブ運用で有名なブラックロックの運用するファンドですが、日本のマザーファンドに投資するファミリーファンド形式のファンド形態を採っています。運用はブラックロック・インスティテューショナル・トラスト・カンパニー、エヌ・エイが担当することになっています。

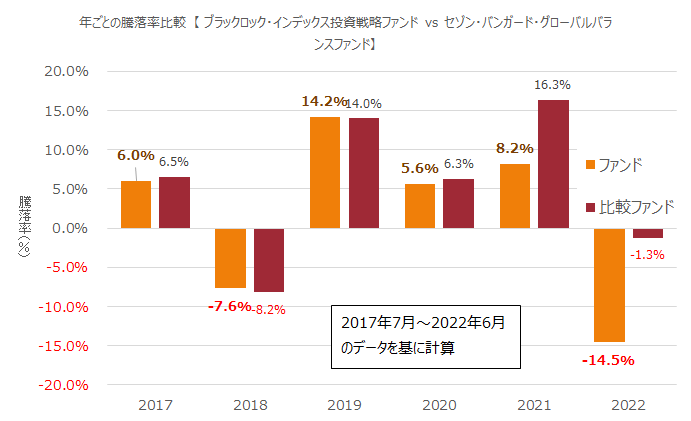

直近5年間の定量分析を実施すると、リターン、リスクともにはTOPIXを下回る水準です。シャープレシオやソルティノレシオは、TOPIXを上回っていますが、競合するファンド(ここではセゾン・バンガード・グローバルバランスファンド)と比較すると、あまり運用成績が良いようには思えません。比較すると2021年の運用成績に差異があるようですが、過去の配分比率が確認できませんので確認できません。

過去の記事

BNYメロン・リアル・リターン・ファンド Bコース(為替ヘッジなし)

ピクテ・マルチアセット・アロケーション

・ファンド(クアトロ)