債券やテクノロジー株だけではなく、公益株や不動産投資信託(REIT)も影響を受ける。なぜなら、こういった投資先は、国債の代替投資先と考えられているからである。公益株には、電力会社やガス会社などが含まれる。これらの会社は大きな成長は見込めないが、その代わりに、高い配当を出して株主にアピールしている。REITは、法律で収益の大部分を配当として還元することが義務付けられている。その結果、高い利回りになる。いずれも、高配当が売り物なのであるが、安全資産である国債のイールドが上昇すると、相対的な魅力度が薄れてしまう。これが、株価が下がる理由である。

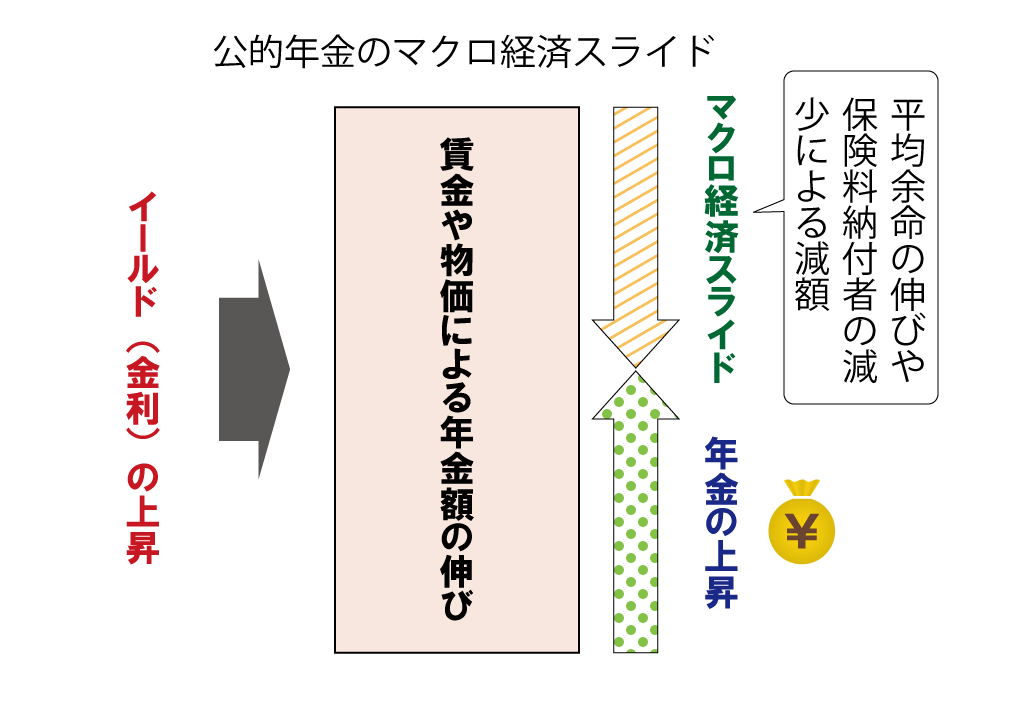

『イールド』が上がると困るのは株式投資家だけであろうか?そうではない。実は、最も影響を受けるのは年金生活者である。ここからは日本の話になる。日本の公的年金は、「マクロ経済スライド」が導入されている。そして、2021年からは、マクロ経済スライドに加えて、「賃金・物価スライドの見直し」が導入されている。公的年金は、インフレに応じて増加するのが原則である。インフレに応じて増加しなければ、実質的な受取額が削減されてしまうからある。そして、「インフレになるということ」と、「イールドが上がるということ」は、別の問題ではない。通常の経済のサイクルで考えると、「イールドが上がる⇒景気がよくなる」わけであり、「景気がよくなる⇒インフレになる」という結果になる。しかしながら、「インフレの増加分ほどは上昇しない」というのが公的年金である。

公的年金の話は日本に限ったことではない。世界各国とも財政赤字に苦しんでいる。財政赤字を解消するには、増税が一番手っ取り早いのであるが、増税は国民の賛同を得られない。そこで、その代替策として、インフレを誘導して、公的年金の支出を実質的に抑制し財政の健全化を図ろうというのが、各国政府が考えていることであるといわれている。

コロナ禍で支給した費用はどこかで回収しなければならない。米国政府では、2021年3月にイエレン財務長官がすでに増税について言及している。金利と税は、資産運用を考えるときの視点の一つである。