ファンドの特徴

このファンドは、りそなアセットマネジメント株式会社が運用するファンドです。このファンドのほか、リスク・リターンの異なる安定型、安定成長型の2つのタイプのファンドが存在します。ファンドは、ファミリーファンド方式を採用しており、りそなアセットマネジメント自身が運用するマザーファンド(RM国内債券マザーファンドほか9ファンド)に投資する仕組みです。マザーファンドの一部(海外REIT)は、マッコーリー・アセット・マネジメントが実質的に運用する仕組みになっています。

このファンドの、基準的資産配分は、国内債券3.8%、海外債券(ヘッジあり)3.8%、海外債券(ヘッジなし)0.8%、新興国債券4.6%、国内株式9.2%、先進国株式54.9%、新興国株式9.2%、国内リート4.6%、海外リート9.2%となっています。年1回収益分配金が支払われる仕組みですが、設定来収益分配金が支払われた実績はありません。

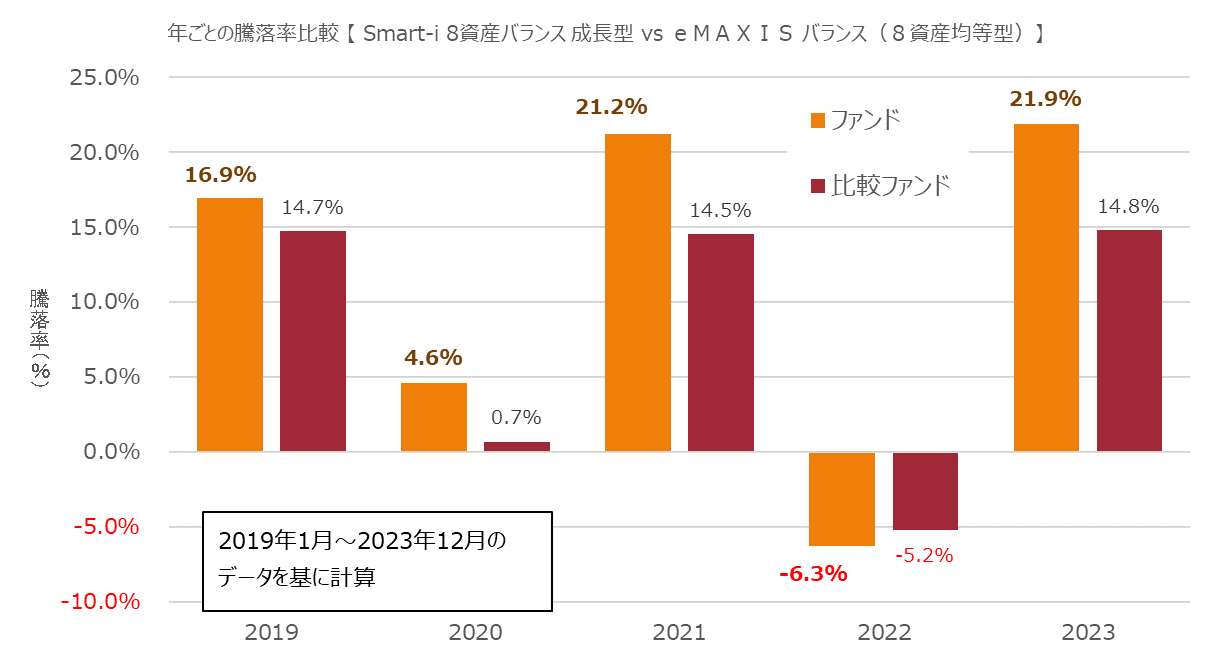

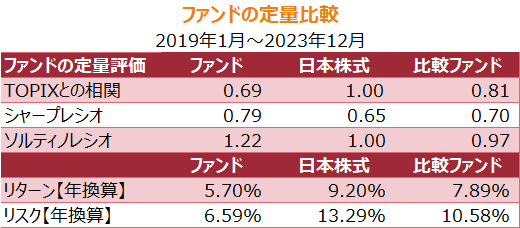

運用パフォーマンスについては、過去5年間のデータからリターンとリスクを推定すると、それぞれ、11.67%、12.41%(いずれも年換算)となっています。東証株価指数(TOPIX)と比較するとリスク、リターンともに下回っています。TOPIXとの相関係数は0.83です。三菱UFJアセットマネジメント株式会社が運用するeMAXIS バランス(8資産均等型)とシャープレシオ、ソルティノレシオを比較すると、いずれもこのファンドが上回っています。

ポートフォリオ

2023年11月末時点のポートフォリオは、国内債券3.8%、海外債券(ヘッジあり)3.8%、海外債券(ヘッジなし)0.8%、新興国債券4.5%、国内株式9.1%、先進国株式54.7%、新興国株式9.1%、国内リート4.6%、海外リート9.1%、現金等0.3%になっています

運用体制

アクティブ/パッシブ

アセットアロケーション:パッシブ運用

アセットクラス内:パッシブ運用

販売会社

伊予銀行、SMBC日興証券、楽天証券など

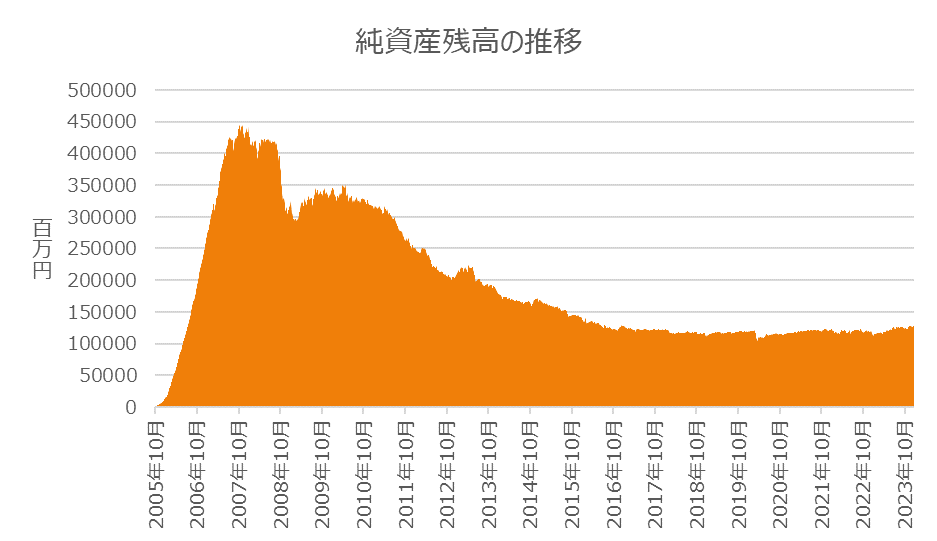

資産残高の推移

ファンドは2018年3月に設定。設定以後、ファンドの純資産残高は、設定以来右肩上がりで成長しています。2023年12月末時点で、約107億円の純資産残高になっています

購入時最大手数料等

ノーロード

信託財産留保額

信託報酬

年率0.242%程度

収益分配金

2018年のファンド設定以来、収益分配金が支払われた実績はありません

このファンドに対するコメント

このファンドは、りそなアセットの運用するマザーファンドを上手に組み合わせて作りだしたファンドです。資産配分比率の見直し(リバランス)は、年1回と明記されていますが、安定的に資金が流入するのであれば、流入資金の各資産クラスへの割り当てを変更することで、基本配分比率は維持できると思われます。

NISA関連では、つみたて枠、成長枠ともに対象ファンドになっています。『ファンドへの投資で老後資金を確保したい』と考えている投資家にとっては、①収益分配金も支払われない、②ノーロード(購入時手数料がない)である、③信託報酬が安い④分散投資ができているという4つの条件をすべて満たしているので、投資対象の候補に挙げてもよいのではないでしょうか。

ファンドのパフォーマンスも良好だと思うのですが、意外に販売会社が少ないのは、ノーロードであるというのが理由なのかもしれません。購入時手数料は、販売会社にすべて入ってくるお金なので、販売会社にとっては、ノーロードでは手数料収入をあげることができないのです。

BNYメロン・リアル・リターン・ファンド Bコース(為替ヘッジなし)

ピクテ・マルチアセット・アロケーション

・ファンド(クアトロ)