ファンドの意思決定と運用推移

このファンドは、高リスク資産(先進国株式/新興国株式/先進国リート/コモディティ)と低リスク資産(先進国国債/先進国社債/新興国国債/短期債券・キャッシュ等)に分類して、上昇トレンドの高い時は高リスク資産に多く投資し、下方リスクの高い時には低リスク資産に多く投資するバランス型ファンドです。ファンドの運用は三菱UFJ国際投信ですが、実質的にはアリアンツ・グローバル・インベスターズが担当します。

コロナウィルスの影響で各国の市場が大きく値を下げていく中、このファンドがどのような対応をしたのか分析します。このファンドは2月末の時点で約57%の資産を株式などの高リスク資産に配分していました。株式市場全体を表すTOPIX(東証株価指数)は、すでに、2月に10%以上値を下げていました。

ファンドが独自に投資判断をしたのは、3月6日です。この日にファンドは定期的な月次のリバランスで、高リスク資産の比率を13.5%引き下げ、43.4%にしました。

次に、3月13日には臨時のリバランスを行いました。これは、このファンドが、「直近1年の最高値から15%以上基準価額が下落したときにはリスクを引き下げる」という方針を採っているためです。3月17日には、高リスク資産の比率は0%になりました。3月末時点のレポートを見ると、このファンドの資産は、78%が日本国債、13%が米国債、8%が現金に配分されています。

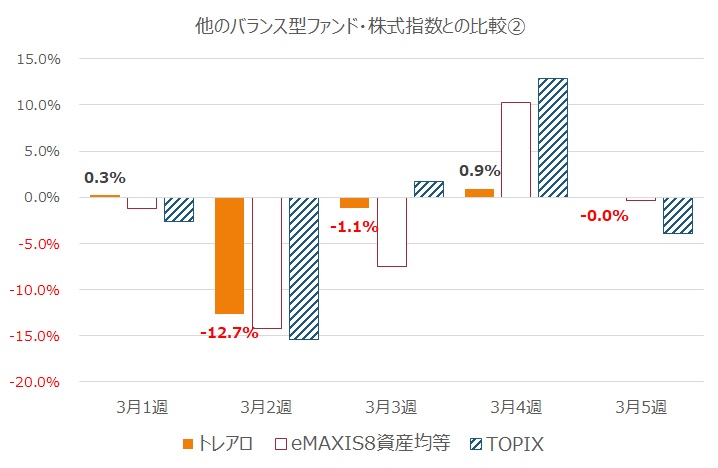

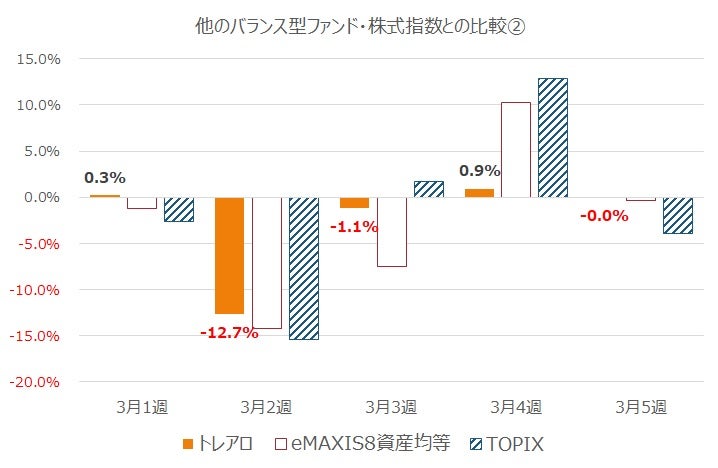

このファンドの投資判断をもとに、上図を見ていただくとよいと思います。投資の意思決定があった3月9日は3月第2週に含まれ、3月17日は3月第3週に含まれます。

3月第3週以降は、ほかのバランス型ファンド(eMAXIS8資産均等)や市場(TOPIX)と比較して値動きの幅が小さくなっていることがわかります。

リスクを管理するというこのファンドの当初の目論見は、果たせていることがわかります。

一歩先への視点

このファンドで覚えておいてほしいことは、リスクを絞るときは満足を得られるのですが、市場が上昇局面になったときに再び高リスク資産への配分を高めるタイミングが難しいということです。このタイミングが遅れてしまうと、左図で「Aの部分」で示した部分の損失が確定することになるからです。ファンドなので、損失の確定は基準価額に反映されます。

ほかのファンドほど、基準価額が上がらない(運用が悪い)という状況になります。

市場から逃げるという判断は簡単なのですが、市場に戻るという判断は簡単ではありません。ファンドのリスクを抑えようとするのであれば、どうしても高リスク資産の比率を引き上げるタイミングは遅れがちになると思われます。

リスク低減型と呼ばれるファンドは、市場の下降局面には強いのですが、上昇局面に入ったときに、リスク資産への投資を維持しているファンドに比べて運用パフォーマンスが落ちることが想定されます。