ファンドの特徴

このファンドは、新興国国債に33%、世界株式に33%、上場不動産投資信託に33%投資することを基本にしています。いずれの資産クラスも、リスク・リターンの高い資産クラスですので、ファンド全体としてのリスクも、バランス型ファンドの中では、高い部類に入ります。販売会社は、銀行ではなく、証券会社が中心の構成になっています。

収益分配金の意味

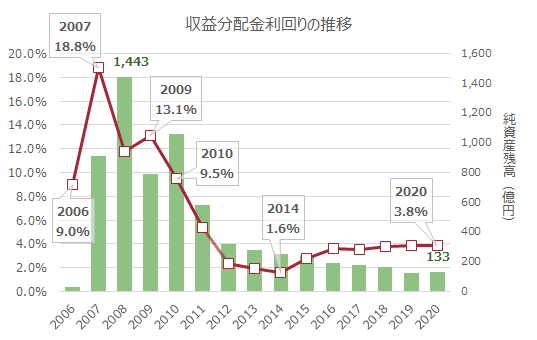

投資家がこのファンドに求めているのは収益分配金です。右のグラフを見ていただくと、理解していただけると思います。

棒グラフで示しているのは、その年の年始の純資産残高です。折れ線グラフは収益分配金利回りです。この利回りは、年間に支払われた収益分配金利回りを、その年の年始と翌年の年始の基準価額の平均値で割って算出しています。税金は考慮していません。

このファンドの資金が1400憶円を超えた時はリーマンショックの時期に重なりますので、このファンドは株式そのものへ投資していた資金の避難先になっていた可能性があります。そう考えると、15%前後の収益分配金利回りは魅力的だったと思います。販売会社に証券会社が多いこともうなずけます。証券会社の顧客がリーマンショックの時に、株式を売却して、このファンドを購入したというストーリーです。

長期投資の観点からは批判されることが多い収益分配金ですが、現在では、シニア層の投資家が預貯金より高い利回りを求めて、手持ちの資産を運用するときに考慮されるべき要因になっています。単に、「ためる」ことだけを考える現役世代と異なり、シニア層には、「(取り崩して)使う」ということも考慮に入れなければならないからです。

一歩先への視点

収益分配金を支払うことがファンドの第一使命であるのであれば、ファンドの投資先は合理的に決められています。

新興国債券、バリュー(高配当)株、不動産投資信託は、いずれも高い金利や配当(インカムゲイン)が期待できるので、それらを原資として、ファンドが高い収益分配金を支払うことが可能になるからです。

ファンドの元本部分を取り崩すことなく、高い分配金を支払うために、投資先の資産クラスが決められているということになります。