ファンドの特徴

このファンドは、アセットマネジメントONEが運用するファンドで、日本の債券・先進国の債券(安全資産)および日本の株式・先進国の株式、新興国の株式・債券および日本と先進国のリート(不動産投資信託)(リスク資産)に投資するファンドです。このファンドは、ファンドファミリーファンド形式で運営されています。

それぞれの投資先ファンド(マザーファンド)の運用はパッシブ運用になっています。このファンドの特徴は、「金利水準」、「為替動向」、「世界の経済成長」を価格変動の3つの要因とみなしている点です。3ファクターモデルがその背景にあることが推定されます。ただし、変動要因(ファクター)は時間とともに変動する可能性を謳っていますから、正確には3ファクターモデルというわけではありません。

また、基本配分比率も動的なものとして定義されています。つまり、基本配分比率は時とともに変動するのです。目論見書に明記されているのは、リスクの数値です。年換算のリスクが4%になるようにファンドは運用されています。マザーファンドはパッシブ運用ですから、アセットアロケーションだけでリスクコントロールしているということになります。リスクは年換算で4%と決められていますので、年金基金などの機関投資家よりは大きめのリスク量を想定しています。

※ 2020年8月末時点の情報で記入しています

ポートフォリオ

日本の債券・先進国の債券(安全資産)および日本の株式・先進国の株式、新興国の株式・債券および日本と先進国のリート(不動産投資信託)(リスク資産)に投資します。

運用体制

アセットマネジメントONE・USA・インク(投資顧問会社)

アクティブ・パッシブ

パッシブ運用(マザーファンド)

アクティブ運用(ベビーファンド)

販売会社

みずほ銀行、七十七銀行、第一生命保険、東海東京証券、楽天証券など

資産残高の推移

ファンドは2012年10月に設定。設定以来、純資産残高は基本的には右肩上がりで上昇。2020年8月では約2770億円

購入時手数料

信託報酬

収益分配金

毎年、1月と7月に分配金を支払う。2015年1月より2020年1月までは、毎回、(1万口当たり)30円の収益分配金を支払ってきたが、2020年7月には80円の収益分配金を支払う。

このファンドに対するコメント

このファンドは、目標リターンを定めるのではなく、リスクの目標を定めて、その枠内でできるだけ高いリターンを目指すタイプの運用を行っています。したがって、市場のリスクが一時的に高くなったと判断されるときには、安全資産への投資配分を増やしてリスクを一定に保とうとします。競合ファンドのトレンド・アロケーション・オープンでは、過去の最高値からダウンリスクを15%以上下落しないような仕組みが導入されていますが、このファンドではそのような仕組みは導入されていないため、市場価格が下落したときでも、運用担当に裁量の余地が残されている運用スタイルです。

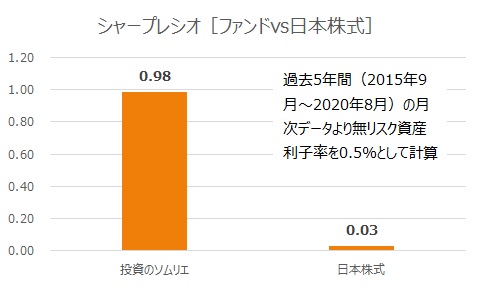

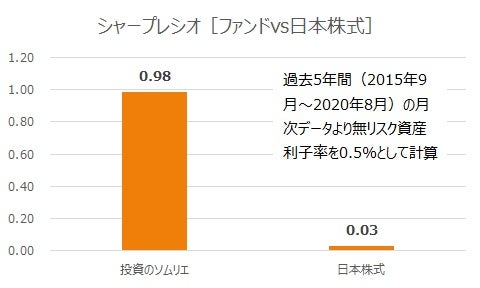

過去5年間のリスク・リターンを競合ファンドと比較すると、このファンドの運用成果が良好なことがわかります。そのため、2019年にはモーニングスターのバランス(成長)型部門で優秀ファンド賞を受賞しています。購入時手数料や信託報酬が高いことがマイナスポイントです。