ファンドの特徴

このファンドは、野村アセットマネジメントが運用する、債券(日本/外国)、株式(日本/外国)、リートの5つの資産クラスに投資するバランス型ファンドです。ポートフォリオの基本比率は公開されていませんが、実際のポートフォリオがどうなっているかは、月次レポートで確認できます。2025年4月末現在、国内株式に約12%、外国株式に約50%、日本債券に約5%、外国債券に約18%、REITに約14%投資するポートフォリオになっています。のむラップ・ファンドにはリスク・リターンのことなる5つのファンドがありますが、このファンド(積極型)は、予想されるリスクもリターンも一番高いファンドになっています。2022年4月末時点の純資産残高(820億円)になっています。

過去5年の履歴からリスクを計算すると約10%です。株式指数のリスクよりは小さいが、外国債券のリスクよりは大きいい程度の数値です。運用は、各資産クラスでは原則的にインデックス運用になっているようです。アセットクラスの組み入れ比率は、「ファンドの投資助言会社である野村證券株式会社が、独自に開発したモデルを用い、各資産の期待リターンや推定リスク、各資産間の相関係数等をもとに最適化した結果を踏まえ決定」と記されていますが、アセットアロケーションは、過去8年間、あまり変動している様子はありません。

※ 2022年5月末時点で入手可能な情報に基づいて記入しています

ポートフォリオ

2022年4月末時点のポートフォリオは、国内株式11.7%、外国株式50.2%、国内債券4.5%、外国債券17.8%、外国REIT14.3%です。

運用体制

アクティブ/パッシブ

パッシブ運用

販売会社

北陸銀行、伊予銀行、野村證券、松井証券、楽天証券、労働金庫連合会など

資産残高の推移

ファンドは2010年3月に設定。設定以後、右肩上がりでおおむね単調に純資産残高が増加。2022年5月に約820億円の純資産残高になっています

購入時手数料等

1億円以上 なし 1億円未満 1.10%(税込)(四国アライアンス証券)1.10%(野村證券)

信託財産留保額

信託報酬

年1.518%(税込)

収益分配金

ファンド設定以来、おおむね、収益分配金は1万口当たり10円の水準を維持しています。ファンド設定来の収益分配金の合計額は1万口当たり110円です。

このファンドに対するコメント

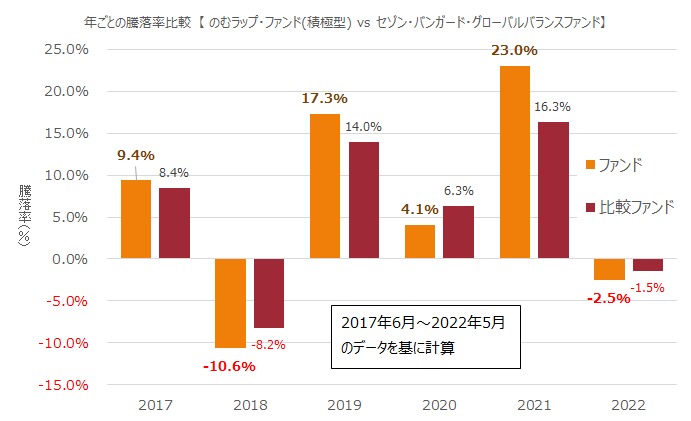

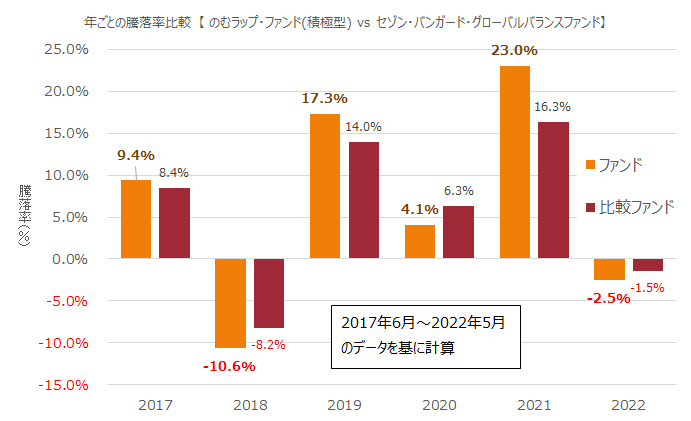

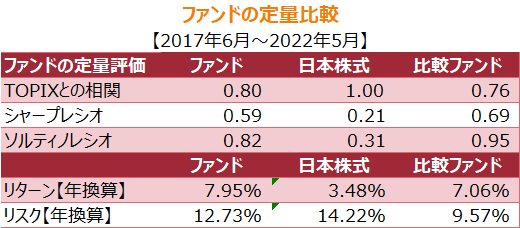

このファンドは、モーニングスター社の2021年の「ファンド オブ ザ イヤー」のバランス型部門で、最優秀ファンド賞を受賞したファンドです。モーニングスター社のウェブサイトでは、『2021年12月末時点における過去3年間のシャープレシオは1.26と、類似ファンド分類内では上位2%(101本中第2位)』とありますが、2022年5月末時点において計算してみると、「0.59」でした。また、同じようにセゾン・バンガード・グローバルバランスファンドのシャープレシオを計算してみると「0.69」でした。高い購入時手数料が徴収される場合もあり、信託報酬も低い水準ではないと思います。投資助言会社に野村證券自身が指定されていることから、投資家から見ると、相応の投資助言料を野村證券に支払って運用アドバイスをしてもらっていると考えるとよいでしょう。

とはいえ、それだけのローディング(手数料)を徴収した後でも、パフォーマンスがよいファンドであることは間違いがありませんので評価に値するファンドなのでしょう。

過去の記事

BNYメロン・リアル・リターン・ファンド Bコース(為替ヘッジなし)

ピクテ・マルチアセット・アロケーション

・ファンド(クアトロ)