ファンドの特徴

このファンドは、HSBCアセットマネジメント株式会社が運用する、株式(先進国・新興国)、債券(先進国・新興国)などに投資するファンドです。資産配分比率を変更して、リスク・リターンの異なる3つのタイプのファンドが用意されています。リスクの高いほうから、成長コース、安定成長コース、安定コースと名づけられています。

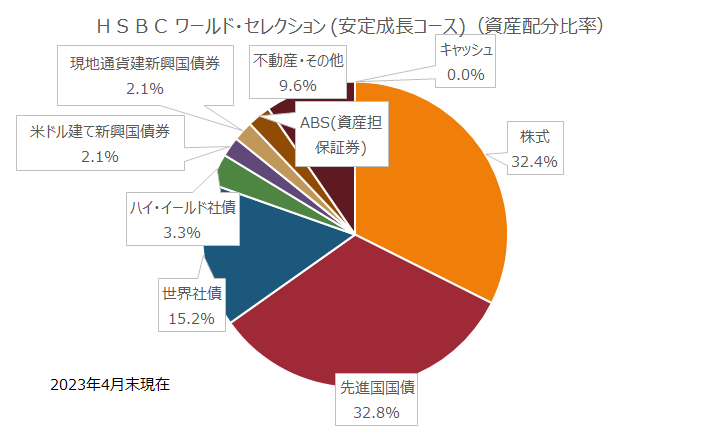

目標となるリスク水準も目論見書で公表されています。安定成長コースは目標リスクは5~8%です。外貨建て資産は原則として為替ヘッジしています。過去5年の履歴からリスクを計算すると約9%です。目標リスクの上限値を少し超えています。資産配分は、中長期的には基本配分比率がありますが、短期的には目標配分比率というものが定められています。過去のデータを見ても、配分比率は市況に応じて変動しています。

ファンドは、HSBCが世界で設定している投資信託等に投資するファンド・オブ・ファンズの形式を採用しています。実質的な運用は、HSBCグルーバル・アセット・マネジメント(UK)が行うと目論見書等に明記されています。ファンド・オブ・ファンズなので、投資先のファンドでも手数料が徴収されます。目論見書には、その水準も記載されていて、年0.06%程度の手数料の負担を強いられる構造になっています。

ポートフォリオ

2023年4月末時点のポートフォリオは、株式30.3%、先進国債券26.8%、世界社債17.3%、ハイ・イールド債2.2%、米ドル建て新興国債券1.9%、不動産等10.1%などです

運用体制

アクティブ/パッシブ

アクティブ運用

販売会社

ゆうちょ銀行、SBI証券、楽天証券など

資産残高の推移

ファンドは2015年9月に設定。2022年9月ごろまで純資産残高は急激に増加し、その後横ばい状態です。2023年5月の純資産残高に約340億円になっています

購入時手数料等

最大1.65%(税込)(ゆうちょ銀行)1.65%(SBI証券、楽天証券いずれもIFA経由)

信託財産留保額

信託報酬

年1.303%(税込)【うち0.06%は投資対象とする投資信託証券関連】

収益分配金

2016年8月~2022年8月の間、毎年、収益分配金が支払われています。これまでの分配金の総額は530円(1万口当たり)。最大は、2021年8月の130円でした

このファンドに対するコメント

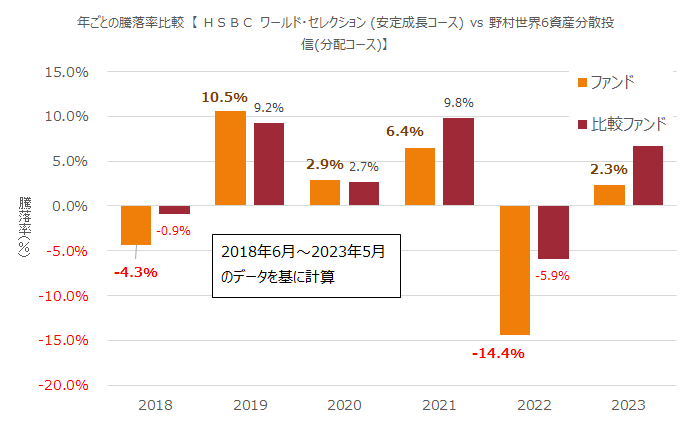

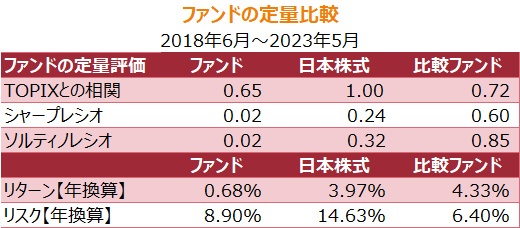

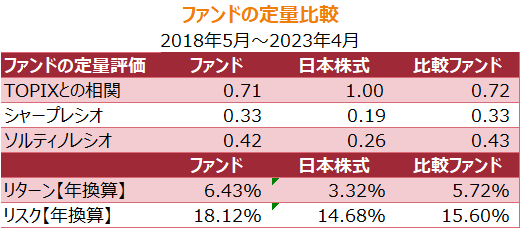

ウェルスアドバイザーによるこのファンド評価は「★★」に留まっています。HSBCの世界に広がる投資資産をファンド・オブ・ファンズの形式を使って有効に活用し、市況に応じて適宜資産配分比率を変更し、さらに、目標とするリスク水準を明記して運用している等、評価できる点は多いのですが、類似ファンドと比較すると、パフォーマンスが劣ってしまっているのは否めません。おそらく、外貨建て資産を原則ヘッジしていることが原因だと思われます。

ヘッジコストは、通貨間の金利差となります。例えば、米ドルの金利が5%で、日本円の金利が1%なら、4%のコストを支払って資産をヘッジするわけです。為替による資産のブレが小さくなる一方で、コストがかかるとリターンが減少します。このファンドの運用期間、米国の金利はほぼ0%から5%程度に上昇しています。そのためヘッジコストが大きな負担になってしまったのだと推測できます。

BNYメロン・リアル・リターン・ファンド Bコース(為替ヘッジなし)

ピクテ・マルチアセット・アロケーション

・ファンド(クアトロ)