ファンドの特徴

このファンドは、シュローダー・インベストメント・マネジメント株式会社が運用するファンドです。シュローダーYENターゲットには1年決算型と年2回決算型の2種類のファンドがあります。ここで取り上げるファンドは1年決算型です。ファンドは、ファミリーファンド方式を採用しており、シュローダー・インベストメント・マネジメントが運用する子ファンドに投資する仕組みです。

このファンドの投資目標は、国内外の株式・債券・代替資産への分散投資を通じて、TIBOR(東京市場における銀行間の短期金利)を中長期的に上回る(4%程度)ことです。株式に対する配分比率の上限、為替ヘッジしない外貨建て資産への上限はそれぞれ30%に設定されています。また、市場環境に応じてアセットアロケーションを変動させるタイプのファンドです。

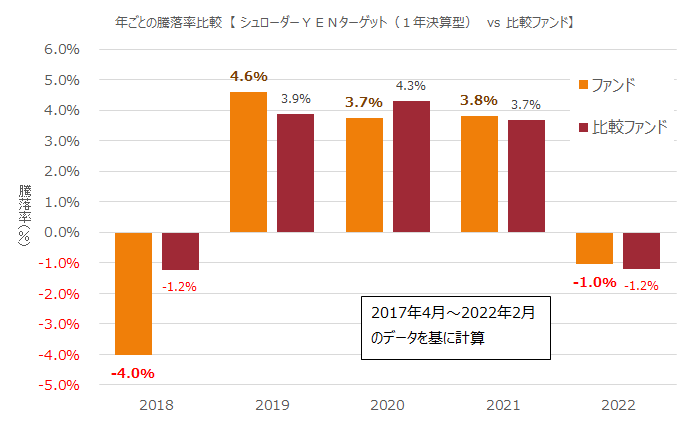

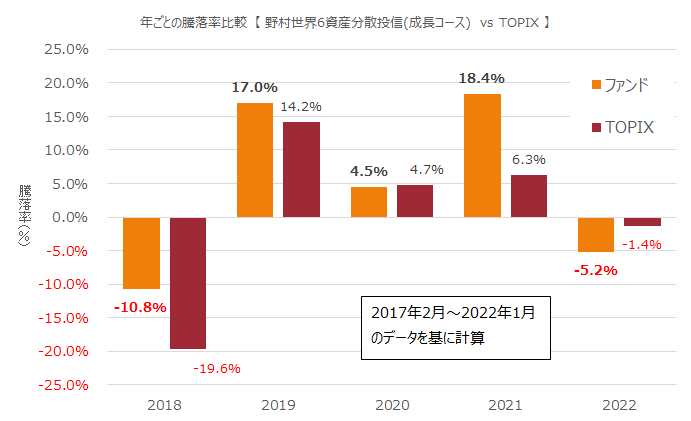

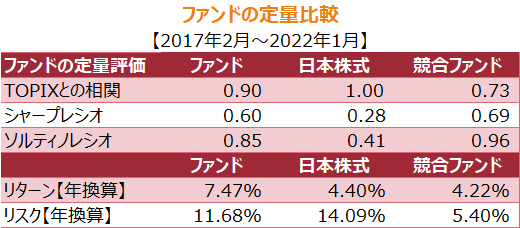

運用パフォーマンスについては、過去約5年間のデータからリターンとリスクを推定すると、それぞれ、1.91%、3.96%(いずれも年換算)となっています。三菱UFJ 外国債券オープン(毎月分配型)(競合ファンド)と比較するとリスク、リターンともにこのファンドが下回っています。TOPIXとの相関は0.62と高くありません。競合ファンドとシャープレシオ、ソルティノレシオを比較すると、いずれもこのファンドが下回っています。

※ 2022年2月末時点で入手可能な情報に基づいて記入しています

※ 2022年1月末時点の情報で記入しています

ポートフォリオ

2022年1月末時点のポートフォリオは、株式16.3%、債券65.9%、代替資産4.9%、キャッシュ等12.8%です

運用体制

アクティブ/パッシブ

アクティブ運用

販売会社

千葉銀行、フィデリティ証券、池田泉州TT証券

資産残高の推移

ファンドは2017年4月に設定。設定以後、2018年9月には純資産残高が16億円超えるところまで増えただ、その後、減少に転じた後横ばい。2022年2月末には約10億円の純資産残高になっています

購入時手数料等

千葉銀行2.2% SBI証券(IFA)3.3%

信託財産留保額

信託報酬

年率1.133%

収益分配金

設定来、収益分配金の支払いの実績はありません

つみたてNISAの投資対象ファンドではありません

このファンドに対するコメント

このファンドのポートフォリオは、欧州のマネージャーが運用していることがわかるものになっています。原則として、債券へ投資しています。ただし、低金利下でドイツ国債やアメリカ国債を購入しても利回りを上げられないので、イタリアやカナダ、ニュージーランドなどの比較的金利やクーポン収入が見込める債券への投資が多くなってます。

株式投資は30%以下ですので、債券との分散投資を考えたもので、株式で大きく値上がり益を求めようとしていないと思われます。日本株式への投資はマイナスになっています。つまり、日本株は空売りしている(価格が下がれば儲けが出る)状態になっています。

ポートフォリオの銘柄数は39と多くありません。デュレーションは3.4年とかなり短くなっています。月次レポートからは、2022年に入って、債券のウェイトを引き上げていることがわかります。もっとも、月次レポートには、債券は割高と書いてあるので、どの債券を増やしたのか気になるところです。

過去の記事

BNYメロン・リアル・リターン・ファンド Bコース(為替ヘッジなし)

ピクテ・マルチアセット・アロケーション

・ファンド(クアトロ)