ファンドの特徴

このファンドは、野村アセットマネジメント株式会社が運用する、国内外の株式投資するファンドです。このファンドは、ボトムアップ運用を採用しているため、ポートフォリオの基本比率は存在しません。2022年11月末現在、米国株式に63%、ドイツ・スイス株式にそれぞれ6%弱投資するポートフォリオになっています。

ファンドは、ファミリーファンド方式を採用しており、このファンドは、グローバル・バリュー・オープン・マザーファンドへの投資を通じて国内外のDR(預託証券)を含む株式に投資する仕組みです。なお、同じマザーファンドに投資するファンドとして、グローバル・バリュー・オープン(確定拠出年金向け)があります。

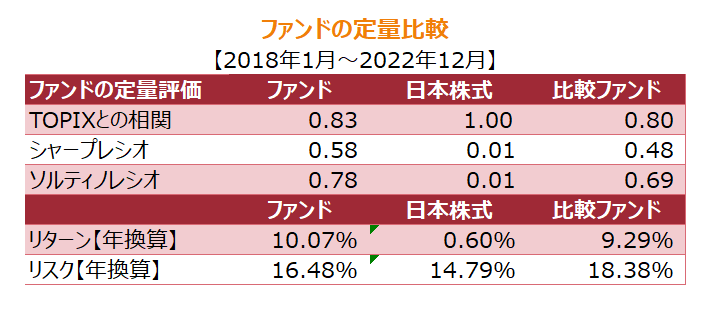

過去5年の履歴からリスクを計算すると約16.5%です。もちろん、リスクは低くない水準ですが、日本株式やほかの外国株式に投資するファンドと比較して、著しく大きなリスクになっているわけではありません。バリュー投資の定義は明確にされているわけではありませんが、配当利回りを重視することを目論見書等で伝えています。直近1年のファンドの収益分配金は、1万口当たり1,200円になっており、2022年12月末時点の基準価額で割って分配金利回りを計算すると、約6%になります。

※ 2022年11月末時点で入手可能な情報に基づいて記入しています

ポートフォリオ

2022年11月末時点のポートフォリオは、国地域別配分は米国62.9%、ドイツ5.8%、スイス5.7%、日本3.6%、業種別配分は、医療品・バイオテクノロジー・ライフサイエンス11.1%、ソフトウェア・サービス8.7%などです。

運用体制

アクティブ/パッシブ

アクティブ運用

販売会社

野村證券、十六銀行、福岡銀行、SMBC日興証券、労働金庫連合会など

資産残高の推移

ファンドは2003年1月に設定。設定以後、リーマンショック前後まで80億円ほどの純資産総額で横ばいに推移しましたが、その後、40億前後の純資産総額で横ばいになり、2020年6月ぐらいから右肩上がりで資産が増加に転じています

購入時手数料等

3.3%以内で販売会社が定める率

信託財産留保額

信託報酬

年1.672%(税込み)

収益分配金

収益分配金は、5月と11月に支払われます。金額は一定ではなく、運用会社が市況等を勘案して定められます。2022年は1,200円、2021年は1,100円、2020年は600円(いずれも1万口当たり年額)でした。

このファンドに対するコメント

運用を再委託するノムラ・アセット・マネジメント UK リミテッドに対する報酬は0.4%と安くない水準です。そのため信託報酬は年率で1.672%(税込み)で高くなっています。販売会社や販売経路によっては、3.3%もの購入時手数料を取られることもあります。

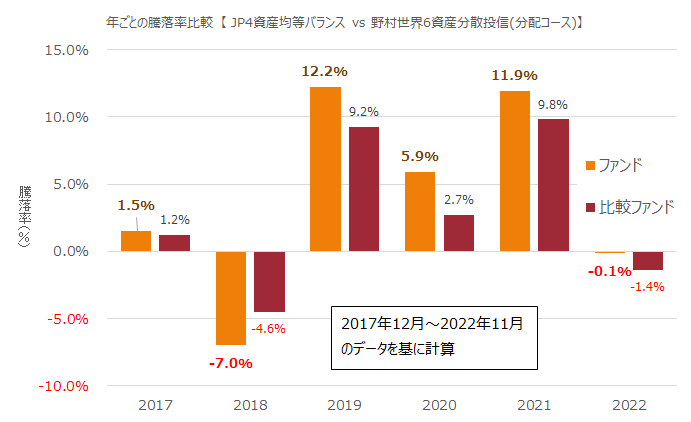

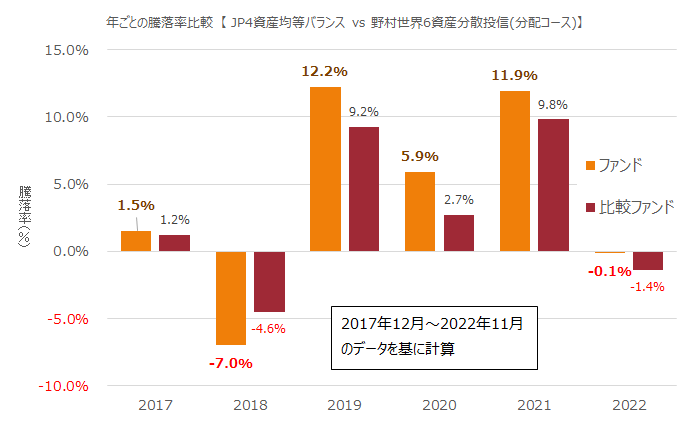

ただし、直近の運用成績を見ると、日本株式全体と比較しても、外国株式に投資するパッシブ運用ファンドと比較しても、それらを凌駕する運用成果を上げていることは事実です。マザーファンドの投資先を見ると、マイクロソフト、アップル、ジョンソン・エンド・ジョンソン、台湾セミコンダクター(TSMC)などの大型優良銘柄がずらりと並んでいます。

2021年ころまでの好調な株式市場の恩恵を存分に受けていたファンドと言えるでしょう。今後は、ファンドの運用成果は、投資する銘柄が、金利が上昇した後も、魅力的な配当を維持できるか、株価の下落を防ぐことができるによるところが大きくなると思われます。

BNYメロン・リアル・リターン・ファンド Bコース(為替ヘッジなし)

ピクテ・マルチアセット・アロケーション

・ファンド(クアトロ)