ファンドの特徴

このファンドは、レオス・キャピタルワークス株式会社が運用する、国内外の株式投資するファンドです。このファンドの投資態度は、長期的なバリュー投資です。個別株式の評価が主となるため、国別やセクター別の基準割合などは公表されていません。2022年12月末現在、国内株式に88%、外国株式に5%投資するポートフォリオになっています。市場環境に応じて、現預金比率を変動させることでリスクの低減を図っています。

ファンドは、ファミリーファンド方式を採用しており、このファンドは、ひふみ投信マザーファンドへの投資を通じて、国内外の株式に投資する仕組みです。なお、同じマザーファンドに投資するファンドとして、ひふみプラスの他、ひふみ投信等7ファンドがありますが、このファンドが全体の3分の2を占めています。

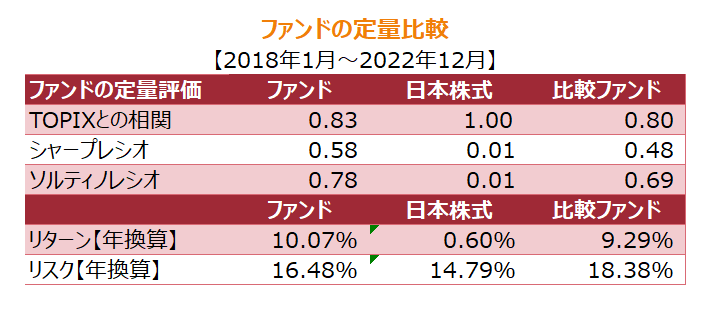

過去5年の履歴からリスクを計算すると約16.4%です。日本株式全体を表す指数のリスクと比較して、少し大きなリスクになっています。

バリュー投資の定義は明確にされているわけではありませんが、設定以来、収益分配金を支払ってきていないことから、バリュー投資を通じて長期的に資産を増やしていく投資家に似合ったファンドになっています

※ 2022年12月末時点で入手可能な情報に基づいて記入しています

ポートフォリオ

2022年12月末時点のポートフォリオは、日本87.8%、海外5.0%、現預金7.3%です

運用体制

アクティブ/パッシブ

アクティブ運用

販売会社

SMBC日興証券、楽天証券、大垣共立銀行、七十七銀行、岡崎信用金庫など

資産残高の推移

ファンドは2012年5月に設定。設定以後、2017年まで純資産総額は緩やかに右肩上がりで上昇しましたが、その後、急激に純資産残高が増加し、2018年6月には6687億円に達しました。その後、純資産残高は減少し、2023年1月末時点で、4769億円になっています

購入時手数料等

3.3%以内で販売会社が定める率

信託財産留保額

信託報酬

年0.858%、年0.9680%および1.078%(税込み)

収益分配金

収益分配金は、9月に支払われる仕組みですが、設定来、支払われた実績はありません

このファンドに対するコメント

ファンドは、ひふみ投信マザーファンドに投資するというファミリーファンド方式を採用しています。このファンドは、証券会社や銀行を通じて販売するファンドです。直販用には「ひふみ投信」というファンドが用意されています。このファンドでは、信託財産が増えてくると信託報酬が低減されるしくみが取られていますが、ひふみ投信では、長期投資の人に報酬を還元する仕組み(収益分配金による再投資のようなイメージ)が導入されています。

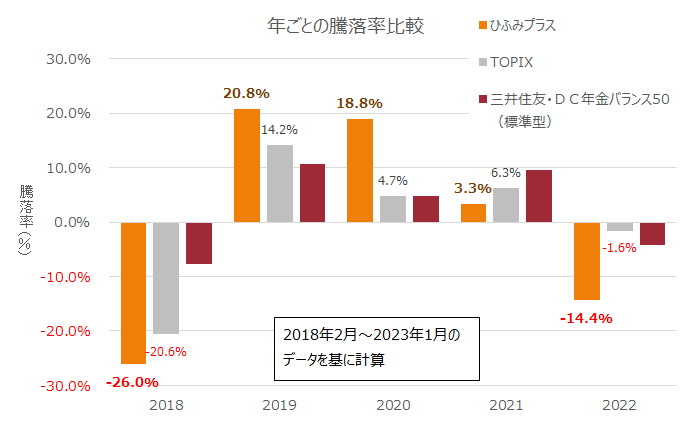

運用成績を市場や他のファンドと比較してみると、2019年や2020年はこのファンドの成績がよく、市場全体が値下がりしているようなとき(2018年、2022年)にはこのファンドが市場以上に値を下げていることがわかります。『市場よりリスクは高く、市場が好調な時に、市場に対して超過収益を生み出しているイメージ』が適切な表現だと思います。日本の株式を中心に、資産を長期的に増やしていきたい投資家に向いたファンドになっています

BNYメロン・リアル・リターン・ファンド Bコース(為替ヘッジなし)

ピクテ・マルチアセット・アロケーション

・ファンド(クアトロ)