ファンドの特徴

このファンドは、大和アセットマネジメント株式会社が運用するファンドです。運用は、パッシブ運用が採用されており、ベンチマークとしているのは、NYSE FANG+ Index(指数)です。この指数は、メタ・プラットフォームズ、アマゾン・ドット・コム、ネットフリックス、アルファベット、アップル、、マイクロソフト、ブロードコム、ネットフリックス、サービスナウ、クラウドストライクの10銘柄に同じウェイトで加重した指数です。年1回収益分配金が支払われる仕組みですが、設定来、分配金が支払われた実績はありません。NISAではつみたて枠も成長投資枠にも投資対象ファンドになっています。

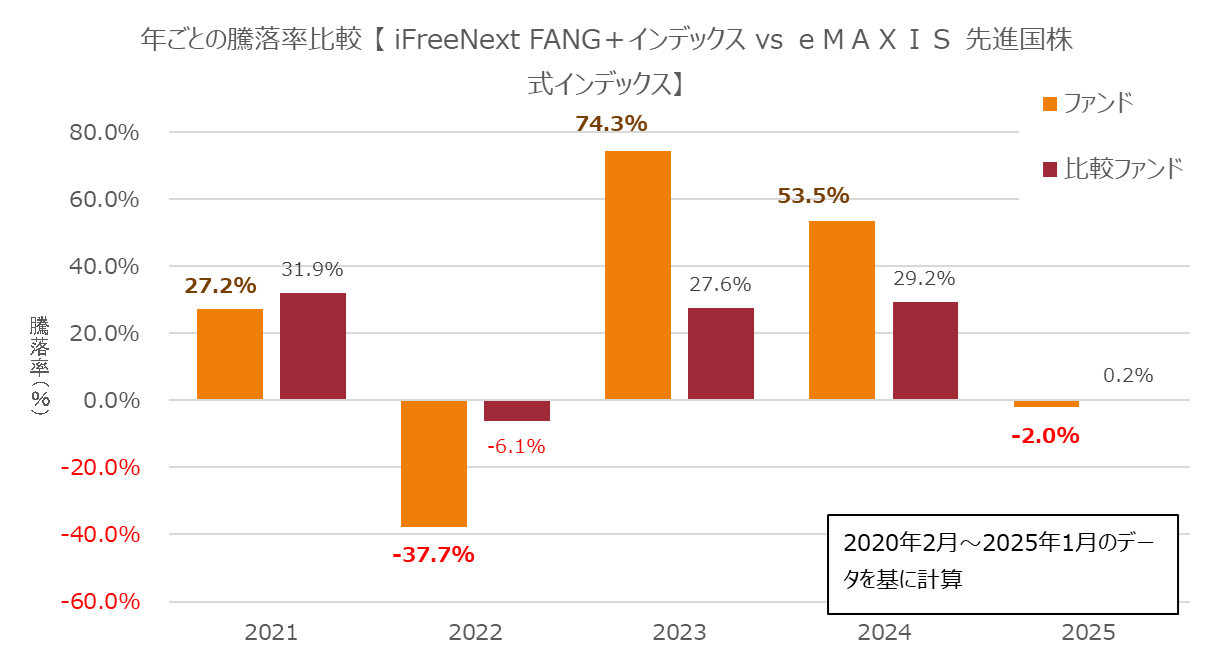

運用パフォーマンスについては、過去5年間のデータからリターンとリスクを推定すると、それぞれ、34.01%、27.73%(いずれも年換算)となっています。東証株価指数(TOPIX)と比較すると、リスク・リターンとも大きく上回っています。TOPIXとの相関係数は0.48程度になっています。三菱UFJアセットマネジメントが運用する「eMAXIS 先進国株式インデックス」とシャープレシオ、ソルティノレシオを比較すると、いずれも、このファンドが上回っています。

※ 2024年12月時点で入手可能な情報に基づいて記入しています

ポートフォリオ

NYSE FANG+ Indexを構成する10銘柄

運用体制

アクティブ/パッシブ

パッシブ運用

販売会社

三菱UFJ銀行、マネックス証券、大和コネクト証券など

資産残高の推移

ファンドは2018年1月に設定。その後、ファンドの純資産残高は2024年に急激に増加し、2025年1月末時点で、5,261憶円の純資産残高になっています

購入時手数料等

なし

信託財産留保額

信託報酬

0.7755%以内(税込み)

収益分配金

2018年のファンド設定以来、収益分配金が支払われた実績はない

このファンドに対するコメント

このファンドのアピールポイントは、直近のパフォーマンスが良いことに加えて、NISAの成長投資枠のみならず“つみたて投資枠”の対象ファンドになっていることでしょう。パッシブ運用は「アアクティブ運用に比べてコストが安い」という点も投資家の後押しをしていると思われます。2024年の年間リターンが53.5%で、2023年に至っては70%を超える年間リターンになっているので注目を浴びているのでしょう。

気を付けたい点は、ファンドの銘柄数が10銘柄ということです。分散投資の効果が十分に活かされるためには、30~40銘柄が欲しいところです。また、組み入れられている銘柄は、米国のテクノロジー関連の銘柄が中心になっていることです。これらの銘柄に良い環境の時は大きなリターンが期待できますが、市場環境によってはすべての銘柄が値を下げることもあり得るポートフォリオになっていることは知っておいたほうがよいでしょう。パッシブ運用といっても、バランス型ファンドのように債券を含めた合成指数に連動するケースと、このファンドのように一部の株式に連動するケースでは特性が異なることを理解したいですね

グローバル・アロケーション・オープンBコース(年4回決算・為替ヘッジなし)