景気の良し悪しでグループを大別できる

様々な金融商品が発達した恩恵を受け、日本の投資家が投資できる資 産クラスは多様化しました。多様化した資産クラスは、景気が良いと きに魅力があるグループと、景気が悪いときに魅力があるグループに 大別できます。全体を大まかに捉えてから、より細かい部分を考える ようにするとうまく整理できます。

多様化する資産クラス

世界の市場は、株式、債券のほかに為替や商品などで構成されていま す。日本でも選択肢が増え、たくさんの金融商品に投資できるようになり ました。投資信託は、株式や債券に投資するときに、少額でも投資を可能 にするという選択肢を提供してくれました。そして、近年では、IT技術 の進化によりFX取引が容易になり、さらには、ETF市場が整備される ことを通じて商品先物も購入できるようになりました。気がつけば、日本 の投資家は、たくさんの資産クラスに投資できるようになっています。

資産クラスを2分化する

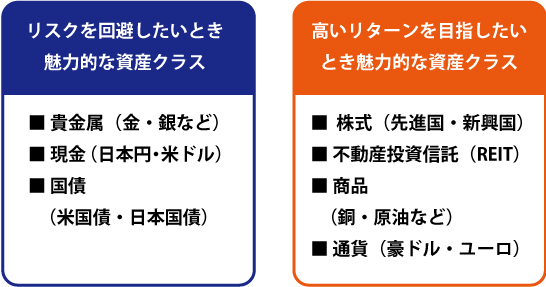

さて、この資産クラスですが、経済の動きと比較すると2つに大別でき ることがわかります。一つは、“リスクを回避したいと思っている”とき に魅力的な資産クラスです。どんなときでも価値が安定していると考えら れる金・銀といった貴金属、世界の超大国米国の国債、さらに、基軸通貨である米ドルなどはリスクを回避したいときに魅力的に映る資産クラスと いえるでしょう。

もう一つのグループは、“高いリターンを実現させたい”と思っている ときに魅力を感じる資産クラスです。例えば、世界経済が好調であると工 業生産が堅調になります。一般的に、産業用金属の需要見通しも上向きに なり、商品先物の価格が上がることにつながるでしょう。豪ドル、カナダ ドルあるいはブラジルレアルは、そういった産業用金属を産出する国の通 貨です。そして、工業生産が堅調であるのなら、株式市場にも好影響を与 えていることを予想するのは自然なつながりです。

2つの大きな資産クラスとして考える

世界では、リスクを回避したいときに魅力を感じる資産クラスの集合 と、高いリターンを目指したいときに魅力を感じる資産クラスの集合が、 日々、綱引きをしていると考えるとよいでしょう。そして、この綱引きは、 一方が勝って終了という綱引きではありません。永遠に引っ張ったり緩め たりを繰り返しています。たくさんの資産クラスを一度に考えることは難 しいかもしれませんが、2つのグループのどちらが綱を引っ張り、どちら が緩めているのかを考えることは、少しだけ考えやすいかもしれません。

この記事は、「投資信託エキスパートハンドブック」のリメイク版の一部です。![]()