ファンドの概要

このファンドは、高リスク資産(先進国株式/新興国株式/先進国リート/コモディティ)と低リスク資産(先進国国債/先進国社債/新興国国債/短期債券・キャッシュ等)に分類して、上昇トレンドの高い時は高リスク資産に多く投資し、下方リスクの高い時には低リスク資産に多く投資するバランス型ファンドです。ファンドの運用は三菱UFJ国際投信ですが、実質的にはアリアンツ・グローバル・インベスターズが担当します。

ファンドの意思決定と運用推移

2020年8月、このファンドを運用している三菱UFJ国際投信は、「足下の運用状況および今後の運用方針等について」というレポートを公表しています。そのレポートでは、5つのポイントを解説していますが、一番大切なのは、「2021年2月下旬頃まで保守的な運用が続く見通し」であるということです。

『いつになったら元の運用に戻るのだろう?』と思っている投資家がいると思いますが、運用会社はその回答をすでに公表しているのです。

このグラフは、ファンドから流出した資金(推定値)をグラフにしたものです。2020年、ファンドから資金が流出する速度が速くなっているように思われます。コロナウィルスの騒ぎが大きくなった2020年の第1四半期に100億円近くの資金が流出し、ファンドがポートフォリオからリスク資産を一掃ししばらく小康状態を保っていたけど、2020年8月に、「少なくとも来年(2021年)2月にならないとリスク資産には投資しない」と明言されて、それ以降、解約が増えていると考えることができます。

アメリカでは、運用成績の良いファンドには資金が集まり、運用成績の悪いファンドからは資金が流出するといわれています。(スマートマネー効果)スマートマネー効果が正しいのかについての判定は別の機会に譲るとして、運用会社が一定の見通しを投資家に提供してくれていることは良いことだと思います。ファンドの運用方針になっている「リスクを抑える」ことに賛成の投資家は解約しないでしょうし、もっと積極的に投資したいと思っている投資家はファンドを解約して、別のファンドに乗り換えることになるでしょう。

ファンドの運用が優れているかどうかは別として、正しい情報提供・開示はされるていると思います。

一歩先への視点

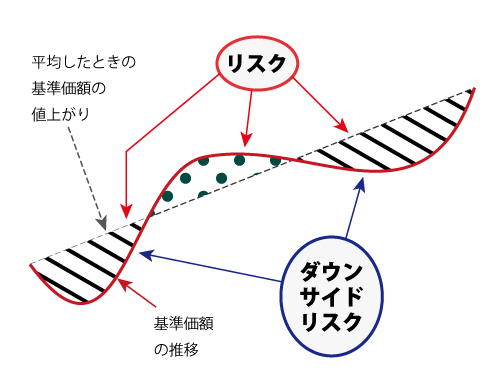

このファンドでは、ダウンサイド・リスクをコントロールすることを運用方針に定めています。一般的に、リスクというのは、基準価額の平均騰落率(リターン)に対して、実際の騰落率がどの程度、“ばらつく”のかを示す指標です。平均より実際の騰落率が上回ったときも、リスクの量が増えることになります。

一方、“ダウンサイドリスク”では、平均を下回ったときだけリスクとして認識する指標です。このファンドでは、「過去1年の高値からの下落率が15%以内に収まることを目指す」と目論見書に記載があります。15%以上下落する可能性があるときは、低リスク資産の割合を増やして防御的なポートフォリオを構成することになります。