3つのリスク・リターンの組み合わせ

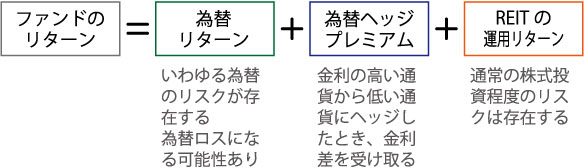

通貨選択型ファンドのリターンは、円と適用される通貨の為替リターン、適用される通貨と原資産の通貨の為替プレミアム、さらに、原資産のリターンの3つの部分に分解できます。したがって、そのリスクもリターンに応じて3つの部分に分解することができます。

ファンドの仕組み

通貨選択型というタイプのファンドがあります。一言でいえば、金利の高い国の通貨を保有することによる為替からのリターンと、株式や債券など実際に投資するものの値上がりからのリターン、両方を追い求めるタイプのファンドということができます。

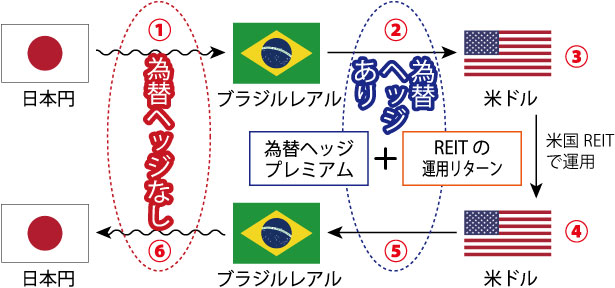

金利の高い国の通貨で思い出されるレアルを介してドル建てのREIT(不動産投資信託)に投資する例を考えてみましょう。

まず、①投資家は日本円で投資します。②ファンドは日本円をブラジルレアルに転換します。③その後、ブラジルレアルから米ドルに再転換します。このとき、ブラジルレアルから米ドルに対して将来の為替レートを固定します(為替ヘッジ)。米ドルになった資金は米国のREITに投資します。④数年経過してREITを売却します。⑤売却金額は、米ドルからブラジルレアルに転換されます。このとき、為替ヘッジがかけられているので、ブラジルレアル-米ドル

の為替レートはすでに決まっています。⑥そして、ブラジルレアル

が日本円に転換されて投資家の手元に届きます。

リターンの分解

このファンドのリターンは、下図のように3つの部分に分解できます。一つは、日本円とブラジルレアルの為替の変動部分。ここは市場頼みです。円安になれば為替益が発生し、円高になれば為替損が発生します。為替プレミアムは、為替ヘッジをかけた時点で確定します。REITの運用も市場頼みです。REITの価格が上がれば利益が発生し、下がれば損失が発生するしくみです。確実な部分は、為替プレミアムの部分だけなのです。