リスクの90%以上を説明している

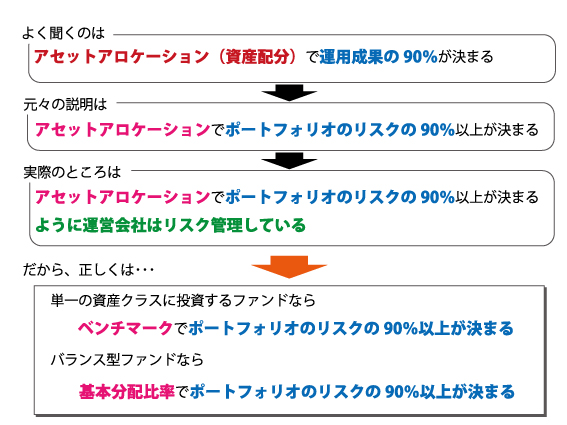

「アセットアロケーション(資産配分)で運用成果の90%が決まる」と説明するとミスリードになる可能性があります。

そもそも、この90%の説明が行われたのは、アメリカの年金基金が出発点でした。より正確に表現するのであれば、「運用の成果は、個別銘柄を選択することによって得られる成果と、資産配分を行うことによって得られる成果に分類できる。そして、資産配分による効果は、運用の成果全体の90%以上を占める」ということになります。

ここでいう運用の成果とは、リターンのことではなく、「ポートフォリオのリターンの変動(=リスク)」という意味です。つまり、「ポートフォリオのリスクのうち、資産配分によって説明されるリスクが90%以上を占める」というのが適切な表現というわけです。

ベンチマークのリスクは基本配分比率によって決まる

ところで、資産配分による効果とは、ベンチマークによって測定される部分です。ファンドであれば、基本となる資産配分を決めておいて、その配分どおりに運用したらどのような結果になったかを示しているのがベンチマークです。バランス型ファンドの場合は、市場インデックスを基本資産配分比率に従って組わせた数値がベンチマークとして採用されます。したがって、「アセットアロケーション(資産配分)で運用成果の90%が決まる」という説明の内容は、「基本配分比率でポートフォリオのリスクの90%以上が決まる」というものなのです。

運用会社はリスクをコントロール(管理)している

さらに知っておきたいことは、「基本配分比率でポートフォリオのリスクの90%以上が決まる」ように、運用会社はリスク管理しているということです。各資産への実際の配分と基本配分比率のかい離を一定以下に抑えることによって、ポートフォリオとベンチマークがそれほどかい離しないようにコントロールしているのです。

この記事は、「ライフプランニングに役立つ資産運用の考え方(リメイク中)」の一部です。

全文はこちら でお読みいただくことができます。

でお読みいただくことができます。