資産運用を考えるには2%と5%を意識しよう

ライフプランの中で資産運用を考える

最近の金融商品は、2%と5%で4つに区分して考えるとよい。2%未満の利回りの商品や、5%超の利回りの商品は、不可欠ではない。インフレを前提に考えるのであれば、最低限欲しい利回りが2%として、無理のない運用で達成できる利回りが5%である。ライフプランの中で資産運用を考えるには2%と5%を意識しよう

4つのグループに大別する

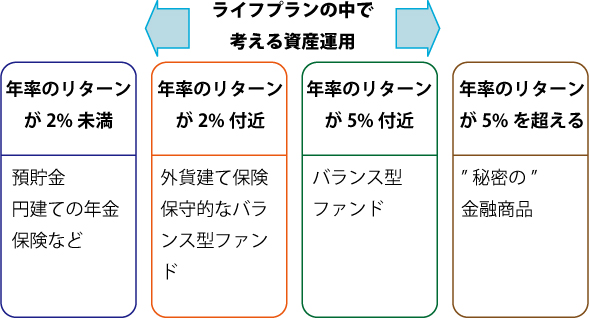

『資産運用を考えるには2%と5%を意識しよう』と覚えておくとよいかもしれない。最近の金融商品をグループ化するときにその境目になるのが2%と5%というのがその意味することころである。2%、5%には、「年率のリターンが」という主語が付く。2%と5%で区切られた、(1)年率のリターンが2%未満のグループ、(2)年率のリターンが2%付近のグループ、(3)年率のリターンが5%付近のグループ、そして、(4)年率のリターンが5%をこえるグループの4つのグループをイメージしてもらえばよいであろう。

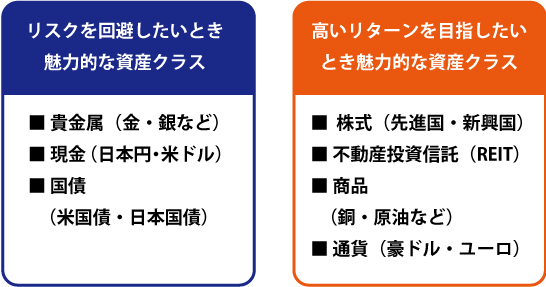

(1)年率のリターンが2%未満のグループの代表は、預貯金や円建ての年金保険などである。そのリターンは、2%未満というより、限りなくゼロに近い。市場の金利動向に応じて、金利が変動する個人向け国債(10年)の最近の適用利率は0.05%程度で、そのリターンほぼゼロである。これからの金融商品は、お金を保存しておくという機能は担っていると考えられるが、お金を殖やすという機能は担っていないと考えるのが妥当である。資産を殖やすという運用を考えるのであれば、(1)のグループの金融商品はマッチしないと結論付けるとよい。

(2)年率のリターンが2%付近のグループには、外貨建て保険や保守的なバランス型ファンドが含まれる。現在、日本銀行が物価の目標としている水準が2%である。物価が2%で上昇するのであれば、資産も2%で殖えなければ、実質的な資産の価値は目減りしてしまう。そう考えると、2%付近のリターンを目指す商品は、本来的な意味での資産運用商品というよりは、インフレに備えるための防御的な金融商品と表現するのがよいだろう。

(3)年率のリターンが5%付近のグループには、主力となるバランス型ファンドが含まれる。バランス型ファンドの話をすると、「どのようなアセットアロケーション(資産配分)?」と聞かれることが少なくないが、現実は、運用成績の良いバランス型ファンドであっても、アセットアロケーションはバラバラである。年率5%のリターンに意味をつけるとすれば、リスクをできるだけ抑えて、効率的な運用を現実的に模索すると、だいたい年率5%程度のリターンの金融商品に辿りつくということになる。

(4)年率のリターンが5%をこえるグループに含まれる金融商品は、海外不動産や銀行のプライベートバンキング部門が取り扱っているような”秘密の”金融商品になる。この分野の投資をしようと思うのであれば、自分でリターンの計算ができること、そして、リスクを見つけられることが大切になる。専門的な知識のない人が投資していると、相続が発生した時やリーマンショックなどのような金融危機が起こった時、さらに、戦争などが発生した時などに対応できない。

ポートフォリオの考え方を使おう

4つのグループに分類してみるとわかることは、これからの時代に不可欠になるのは、(2)と(3)のグループということになる。「退職した人が退職金を10年間保存しておきたい」というニーズがあったと考えてみよう。「保存しておきたい=実質的な価値を減らさない」というのであれば、(2)のグループの商品、外貨建て保険やリスクが低いタイプのバランス型ファンドがニーズに合った商品ということになる。もし、「保存しておきたい=リスクはあまり採りたくないけど資産を殖やしたい」と考えているのであれば、(3)のグループの商品が正解になる。運用成績の良いバランス型ファンドは、平均すると、年率5%程度のリターンを提供してくれる。10年間年平均5%のリターンを達成すると資産は1.6倍以上になっている。もちろん、インフレが2%であっても実質的な資産価値は増えている。

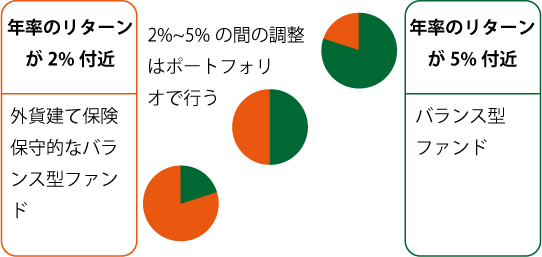

2%と5%の中間はどのようにして作ればよいのだろうか。答えは2つの商品を組み合わせることである。そう、ポートフォリオの概念を金融商品のレベル使えば中間の問題に対応することができる。