ライフプランと資産運用

ライフプランは人の人生を対象にしたものです。特に、サラリーマンの場合、「現役世代⇒退職(リタイア)⇒シニアライフ」という図式が鮮明になります。資産を上手に貯めて、殖やして、そして、使うというのがライフプランの考え方です。この中で、「殖やす」機能を担当するのが資産運用です。

したがって、資産運用はライフプランという大きな枠組みの中で考える必要があるのです。その結果、まったく制約のない資産運用と、ライフプランに基づく資産運用は少し違うものになるでしょう。

ライフプランに基づく資産運用の原則

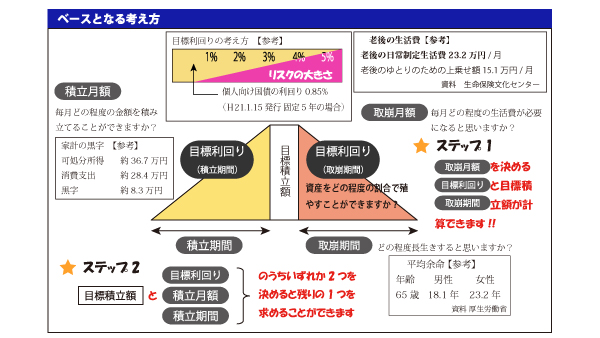

ライフプランに基づく資産運用の原則は、図1に示すようなものです。直角三角形が背中合わせで並んだようになっています。現役世代は積立期間、シニア世代は取り崩し期間です。この三角形の部分は個別に計算することができます。個別に計算してみると…三角形の高さはきっと一致しません。

どれだけ積み立てることができるかという左側の三角形は、どれだけのお金が必要になるのかという右側の三角形より小さくなることが通常です。そこで初めて、資産運用の大切さが理解できます。資産運用がうまくいくと、左側の三角形の傾きが急になり、その結果積み立てられる金額が大きくなります。右側の三角形では、資産運用の結果、毎年の赤字幅が小さくなるので、傾きが緩やかになり、最終的には三角形の高さが低くなります。

そうして、左右の三角形の高さを調整して資産運用の計画立案が始まります。

図1 ライフプランに基づく資産運用の考え方

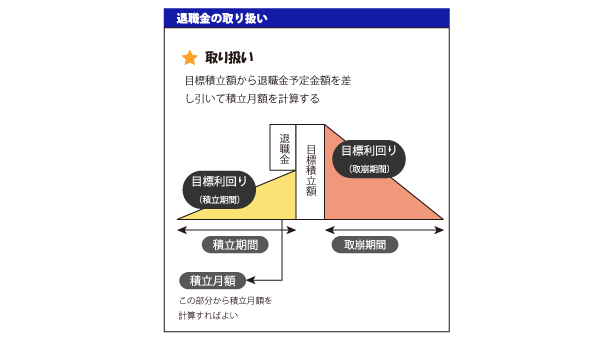

退職金の取り扱い

図2は退職金がある場合の取り扱いを表しています。退職金があるときは、退職金のうち生活費に充当できる部分をあらかじめ差し引いて、左側の三角形を考えるようにします。毎月の積立額が低くなります。

図2 退職金の取り扱い

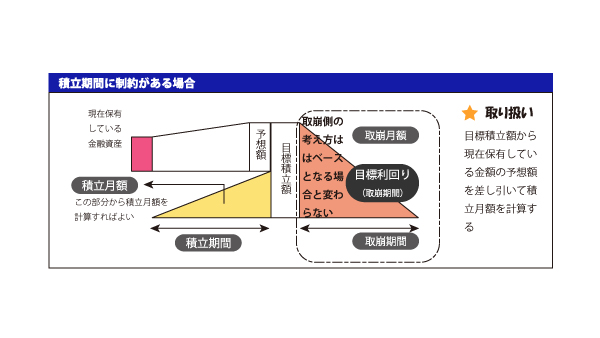

積立期間に制約がある場合

積立期間に制約がある(リタイアまでの期間が短い)場合の考え方は図3のとおりになります。現在保有している金融資産もあわせて資産運用すると考えると、毎月の積立金額を低く抑えることができます。

図3 積立期間に制約がある場合

ライフプランに基づく資産運用のプロセス

ライフプランに基づく資産運用のプロセスは以下のようにまとめることができます。ここで、4.と8.はライフプラン分析の結果を用いることとなります。

メルマガの登録はこちらから