ライフプランニングの考え方

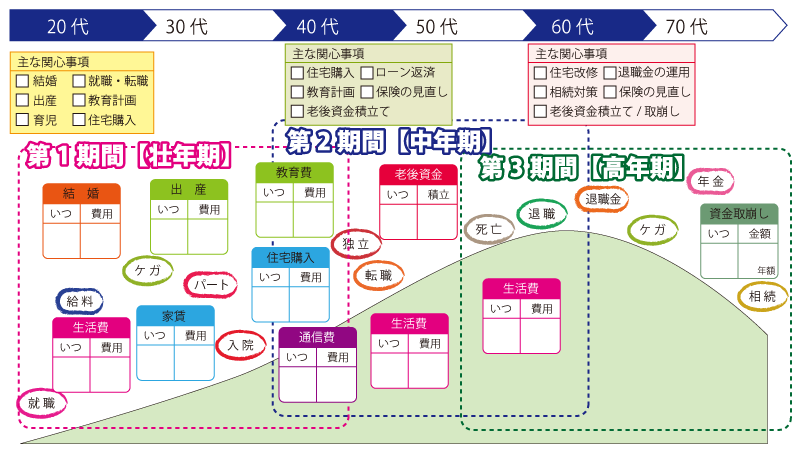

典型的なライフプランニングの考え方は、図表1に示すようなものである。壮年期(45歳くらいまで)のライフプランは難しくない。世帯による生活費のばらつきの程度もほかの世代ほど大きくなく、ライフイベントで考えられるものもステレオタイプのもの(出産、学資計画、住宅購入など)が多く、比較的取り扱いやすいからである。

中年期(リタイアまでの期間)になると、少しライフイベントは複雑化する。住宅ローンの繰り上げ返済や不動産投資、有価証券投資なども世帯によってまちまちになってくる。そして、その後にやってくるのがシニアライフの期間である。高年期(リタイア後)のライフプランの特徴は、資産が右肩下がりになることである。そして、ライフイベントはさらに多様化する。

FPなどがライフプランニングという場合、壮年期のライフプランニングを指すことが多い。しかし、シニアにとってのライフプランニングは、テキストに載っているような壮年期のライフプランニングとは異なるものなのである。

図表1 ライフプランニングの考え方

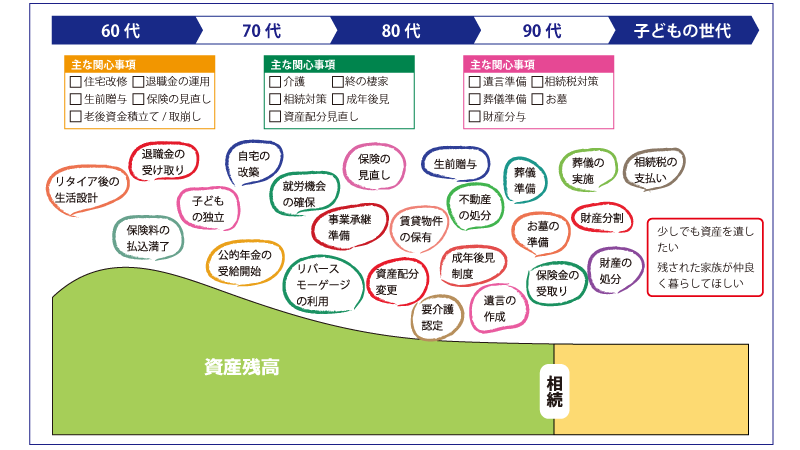

シニアライフプランニング

シニアライフプランニングを具体的に考えてみよう。サラリーマンと自営業ではリタイアの時期が異なる。さらに、退職金も違う。サラリーマンであっても退職一時金と退職年金の金額は、それぞれ異なる。教育の出費もこどもの年齢により変わる。住み替えなどを考えるのもこの時期である。親の世代の相続問題が発生することも少なくない。自営業であれば事業承継の問題もあるだろう。ライフイベントは、ほぼすべて個別対応ということになる。壮年期や中年期にあてにできたみんなの平均は益々意味をなさなくなる。

図表2 シニアライフプランニングの考え方

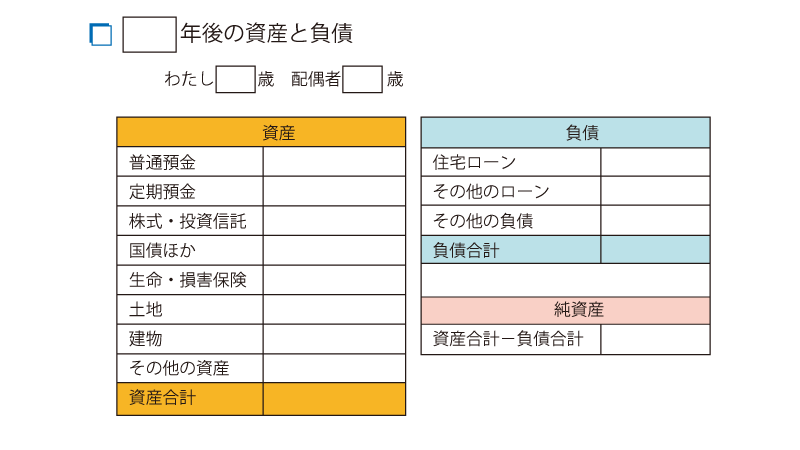

キャッシュフロー表より貸借対照表

FPはキャッシュフロー表が大好きである。図表1のようなグラフを作るためにはキャッシュフロー表が必要になる。しかし、シニアは図表1のようなグラフを作る必要はない。むしろ必要になるのは、資産と負債をまとめた貸借対照表である。数年後、数十年後の貸借対照表を予想すれば、純資産が予想できる。シニアにとって主要な関心事の一つである相続は、将来の純資産を予想することから考えなければならない。

図表3 必要な情報は貸借対照表に載っている