ライフプランを改善しよう

金融資産がマイナスになってしまうのは困りますので、ライフプランを改善してみたいと思います。

パートで働く

「現在仕事をしている高齢者の約4割が「働けるうちはいつまでも」働きたいと感じている」(平成29年度版高齢社会白書)という時代背景を加味して、正彦様がパートで働くという想定をしてみよう。フルタイムではなく、週20時間程度の就労であると仮定する。東京都の最低賃金を勘案すると、1013円 × 20時間 × 4週 = 81,040円。

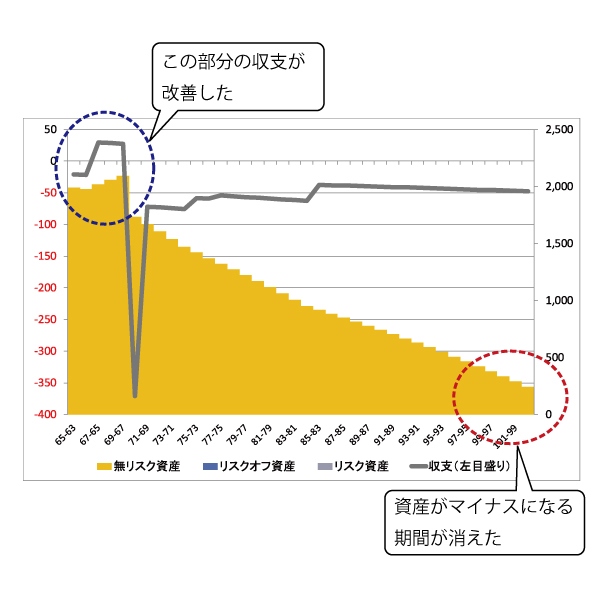

正彦様が65歳から69歳まで働くということを想定します。図1.15のように収支見通しは変化します。少し働くという仮定を入れると、資産がマイナスになる期間が消えました。

図1.15 支出を含めた将来の収支見通し~その5

資産運用を行う

次に、現在手持ちの2,000万円は全く運用しないという仮定です。しかし、72の法則でもわかるように、資産運用をすると、毎年の収支が改善され、生活が楽になることが予想されます。

ここでは、ファンドAに資産の20%を投資すると考えてみます。

ファンドAの特徴

投資対象: 国内外の株式、債券、リート(不動産)

期待リターン: 年率5.0%

予想リスク: 年率5.0%

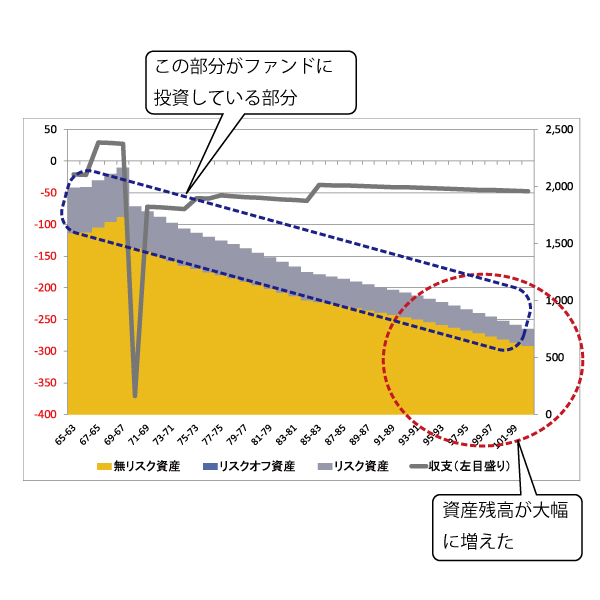

将来の収支見通しは、図1.16 のようになります。図1.15 に比べて資産残高が大きくなっていることがわかります。資産残高が大きなうちに運用することにより、資産寿命が延びていることがわかります。

図1.16 支出を含めた将来の収支見通し~その6