「リターン-リスク」または「リターン-リスク×2」が損失の目安

2項モデルのケースを拡大していくと、リスクとリターンの関係を理解することができます。リターンとは実際に起こりうる騰落率の代表値(平均値)になっており、リスクはそのばらつきを表す指標です。そのことから、「リターン-リスク」または「リターン-リスク× 2」を損失の目安とすればよいことがわかります。

拡大した2項モデル

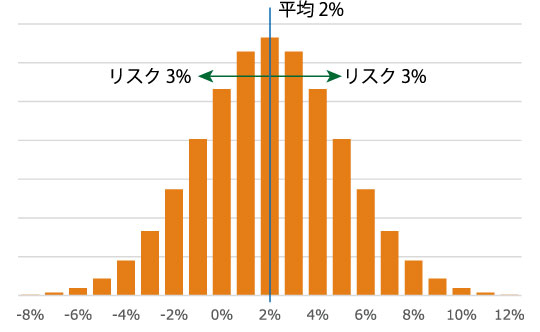

リターンを日本語にすると「期待収益率」、リスクは日本語にすると「標 準偏差」になります。リターンとは、たくさんある経路の代表値になって います。図2.23 は、2.23 と同じケース(リターン2 %、リスク3 %)の場 合の経路の出現回数をグラフにしたものです。横軸が実現した騰落率。縦 軸はその発生する頻度です。もっとも低い騰落率(実際の利回り)は-8% です。もっとも高い騰落率は12% です。しかし、-8% も12% もほとんど 発生しないことがわかります。

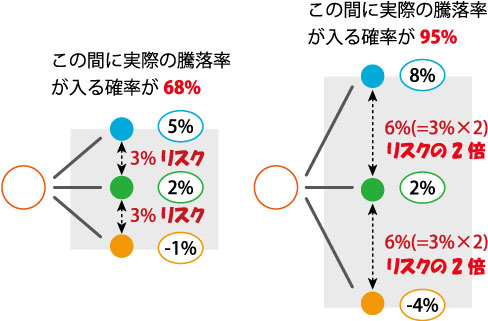

リスクとリターンを使った損失の目安の説明

資産運用でリターンとリスクを上手に使って将来の状況を説明するには 次のように説明します。 リターンは将来起こるべき可能性(すべての騰落率)の平均を表してい ます。したがって、リターン2 % というのは、すべてのケースの平均が2% になっているという意味です。そして、すべての騰落率のブレの程度がリスク(標準偏差)になります。「最悪どの程度になるのか?」という 質問があるかもしれませんが、じゃんけんを何度やっても負け続ける可能性があるのと同じで、考えてもきりがありません。そこで、リスクを使っ て説明します。リターンからリスク分だけ離れた範囲を作ります。この範 囲の中に本当の騰落率が落ち着く可能性が68%、リターンからリスクの 2倍離してあげればその可能性は95% です。「リターン-リスク」または 「リターン-リスク×2」が損失の目安と考えればよいのです。

この記事は、「投資信託エキスパートハンドブック」のリメイク版の一部です。