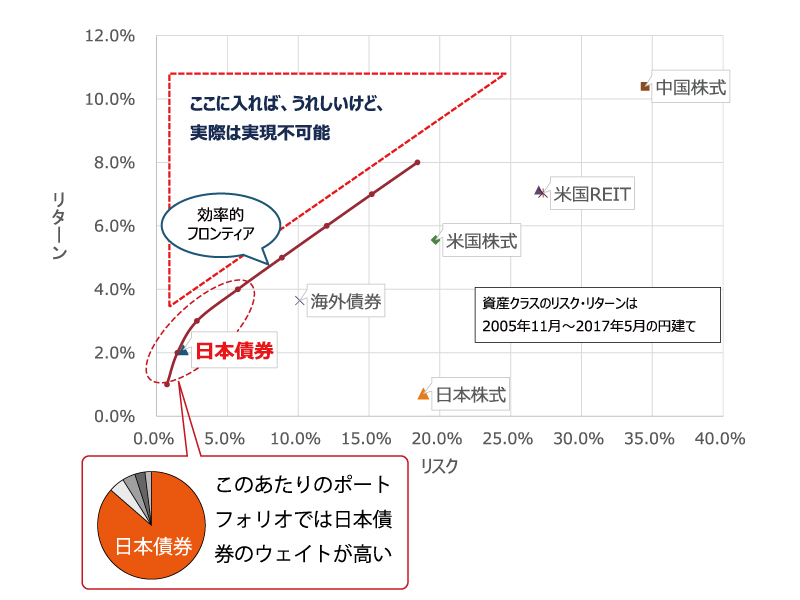

横軸をリスク、縦軸をリターンとして平面で資産を表現するとそれぞれの資産の魅力度が目でわかるようになります。左上の(リターンは高いけどリスクが低い)領域は、投資家はうれしいけど実現不可能な領域です。

実現可能な領域と実現不可能な領域の境目を表すのが効率的フロンティアと呼ばれる線です。効率的フロンティアは、リスク・リターンの異なるポートフォリオの集合です。あるリスクを指定したときに、実現可能で最も高いリターンを与えてくれるポートフォリオがつながった線です。

実際のデータを用いて、計算した効率的フロンティアと計算の際に使用した各資産クラスのリスク・リターンの特性を比較すると図のようになります。

日本債券は効率的フロンティアにかなり近いところにあることが確認できます。リスクの低い部分の効率的フロンティア上のポートフォリオは、ほとんど日本国債で構成されている状態です。

過去数十年を振り返れば、日本債券(ほぼ国債と同義です)を保有していることはとても効率的な資産運用であったといえるのですね。もちろん同じ環境が将来にわたって続くという保証はありませんので、これから先も日本債券がもっとも魅力的な資産クラスであるわけではありません。

この記事は、「ライフプランニングに役立つ資産運用の考え方(リメイク中)」の一部です。全文をお読みになりたい方は、こちら![]() からダウンロードできます。

からダウンロードできます。