リスクの90%以上を説明している

「アセットアロケーション(資産配分)で運用成果の90%が決まる」と説明するとミスリードになる可能性があります。 “アセットアロケーション(資産配分)で運用成果の90%は決まらない” の続きを読む

キャッシュフロー表、シニアライフ、相続、資産運用、投資信託、生命保険

「アセットアロケーション(資産配分)で運用成果の90%が決まる」と説明するとミスリードになる可能性があります。 “アセットアロケーション(資産配分)で運用成果の90%は決まらない” の続きを読む

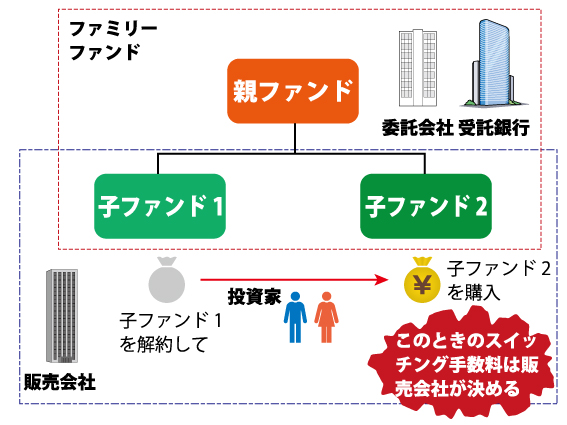

スイッチングとは、ファンドAを解約して、ファンドBに乗り換えることをいいます。ファンドAとファンドBは同じファミリーファンドであることが一般的です。かつては、スイッチングの手数料は無手数料として目論見書で決めていたこともありましたが、現在では、手数料を徴収するのかどうか、また、徴収するのであればどの程度にするのか、販売会社に一任されていることが通例です。

例えば、ゆうちょ銀行で取り扱っている「野村世界6資産分散投信」には、安定コース・分配コース・成長コースの3つのコースがありますが、これらのコースの間ではスイッチングが可能です。この場合、申込手数料は無手数料となっています。店頭で新たに申し込んだ場合の手数料が1.62%(税込)となっていますから、スイッチングのほうが手数料がかからないので有利です。

ところで、申込手数料も販売会社が決める仕組みになっています。委託会社が作成する目論見書には、申込手数料の上限が決めてあることがよくあります。販売会社は、その上限以下で申込手数料を決める仕組みです。

したがって、申込手数料の決め方には、販売会社の営業戦略が反映されます。信託銀行などでは、富裕者層に優遇メリットを感じてもらうために、1億円以上の申込みについては無手数料、1億円未満は上限いっぱいの申込手数料を設定することがあります。一方、地方銀行などでは、もう少し区分を細分化して数千万円程度から少しずつ手数料を下げていくというケースをよく見かけます。

同じファンドを取り扱っていても、金融機関同士で申込手数料等の取扱いが異なる場合があるので注意しておきましょう。

この記事は、ライフプランニングに役立つ資産運用の考え方(リメイク中)の一部です。全部はこちら![]() からご覧いただけます。

からご覧いただけます。