2018年10月号の、バランス型ファンドレポート「ファンドのMIRAI」を発行しました。読者のみなさまにはお手元に届いていると思います。このレポートは、8つのパフォーマンスやディスクロージャーが優れていると思われるファンドを比較分析したレポートです。8つのファンドの中に、「トレンド・アロケーション・オープン(通称:トレアロ)」が入っています。

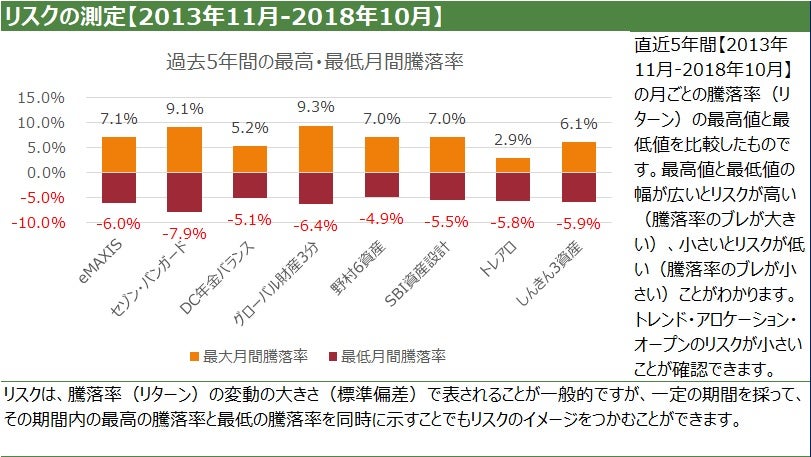

このファンド、レポートに含まれているファンドなので、素晴らしいファンドなのですが、2018年10月のパフォーマンスは芳しくありませんでした。その理由は、ファンドの戦術(長期的に市場が悪化している時にはリスク資産を減らして、ファンドの資産を守る)が、10月の市況(長期的には好景気にあるが、米中の貿易戦争の影響等で一時的に市場が悪化した)に対応できなかったからです。そのため、過去5年間で最低の月間騰落率(5.8%)になってしまいました。

投資家が知っておくべきことは、ファンドの戦略・戦術が優れていたとしても、どのような場面においてもよい成果をもたらすわけではないということです。長期の投資を考えて、トータルでよい成果をもたらすものが、優れた戦略・戦術なのでしょう。別の意味での、「トータル・リターン」といってもよいかもしれません。