A 資産運用の運用成果の9割はアセットアロケーション(資産配分)で決まるわけではない。だから、この質問への回答は、「質問が間違っている」というのが回答になる。

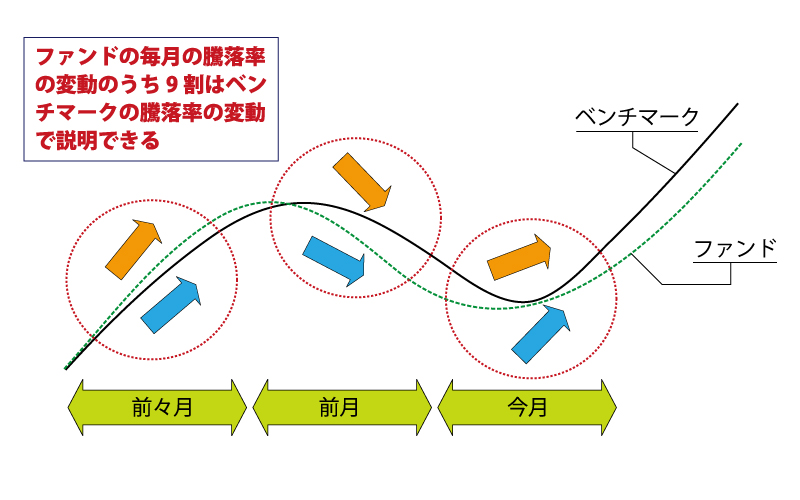

「アクティブ運用のファンドの9(8)割はベンチマークで説明される」といわれているのは確かなのだが、その対象となるのは、この質問の中にある運用成果(リターン)ではなく、リスクである。図を参照していただくと理解できる。ファンドもベンチマークも、毎月価格が変動する。この変動のことがリターン(騰落率)である。

(月次で考えると)数か月リターンの変動の幅がリスク(標準偏差)である。そして、ファンドのリスクの9割は、ベンチマークのリスクで説明できるというのが指摘されている内容である。リターンの9割ではなく、リスクの9割というのが正解である。

ところで、運用するマネージャー側から考えるとこれも違う。通常のアクティブ運用であれば、ベンチマークと9割程度連動するように運用しているのである。9割程度連動させながら、ベンチマークを上回るパフォーマンスを上げることがアクティブ運用のマネージャーに課せられた使命なのである。9割の話は、因果関係が逆になって伝わっているのである。

アセットアロケーションが大切であることは否定しないが、間違った風説に惑わされないようにしたいものである。

図 何の9割がベンチマークで説明できるのか