人気を博した一時払変額年金保険

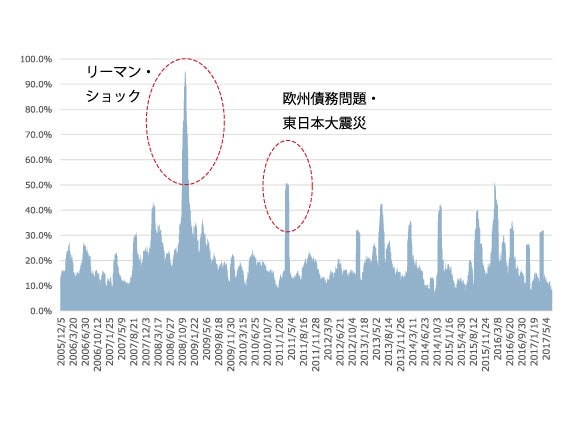

ちょうどリーマン・ショックがやってくる数年前の2000年代前半に時間を戻してください。一時払変額年金保険が人気を集めていました。なぜ人気を集めていたかといえば、株式などに投資してその運用の成果が年金額に反映される仕組みであるのに、運用が失敗したときには保険会社がその損失を補てんしてくれるというオプションが付いていたからです。運用のリスクはどこに消えたかといえば、投資家から保険会社に移転されていたのです。

投資家がとらないリスクは保険会社が引き受けているわけで、変額年金保険を販売している保険会社は資産運用リスクの塊のような状態になっていました。それでも、人気があって販売できるものは販売したい。保険会社の経営判断は難しいものになっていました。

金融庁による規制の強化

この状態を問題視したのが金融庁でした。株価が下落したときに補てんする金額をしっかりと保険会社内部に積み立てておくように法令を改正したのです。また、保険金の支払い余力を図るための指標であるソルベンシー・マージン比率の計算にも、最低保証にかかるリスクを含めるように改正されました。

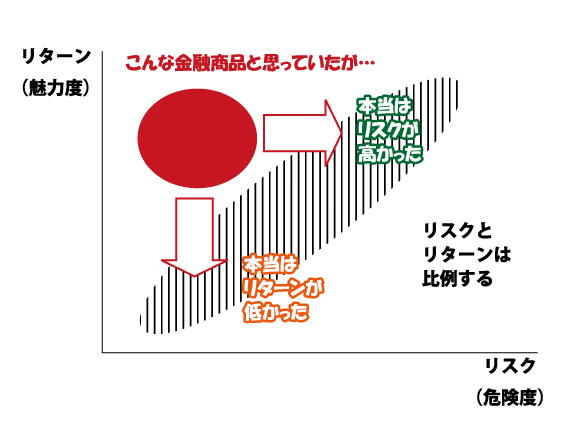

リスクとリターンは比例する

保険会社は、それまではなかばサービスとして提供してきた最低保証について、お金を徴収せざるを得なくなりました。最低保証を提供する代わりに、毎年、運用する資産の2~3%程度の費用を負担することを投資家に求めたのです。

実は、変額年金保険の資産運用はそれほど高いリスクをとっているわけではありませんでした。債券の割合が相当入ったバランス型のポートフォリオになっていたのです。つまり、期待リターンで考えると3~4%程度の水準であったのです。この水準の利回りから、最低保証にかかる前述のコストを差し引いて、さらに、保険会社の維持費用を差し引くと、投資家に残るリターンはほとんどゼロに近い水準になっていたはずです。つまり、最低保証を付けてもらって投資家はリスクのない状態になった。けれども、そのためには手数料が必要で、その手数料を支払うと、定期預金程度の利回りにしかならなかったというわけです。

この例から知ってほしい教訓は、引き受けるリスクがなくなると、受け取るリターンは小さくなる。リスクとリターンは比例しているということです。